<この記事は約 15 分で読めます>

税務調査されやすい個人事業主の特徴を8つ紹介!対策や税務調査で注意すべきポイントも解説

「個人事業主」や「白色申告」の人は税務調査が入りにくいといったイメージを持つ人もいるようです。

しかし、税務調査は法人や個人事業主、白色申告や青色申告に関係なく入る可能性があります。

この記事では、以下について詳しく解説していきます。

- 個人事業主も税務調査に入られる可能性はある

- 税務調査に入られやすい個人事業主(個人)の8つの特徴とは

- 個人事業主が税務調査に入られないための4つの対策方法

- 個人事業主が税務調査されたときに気を付けるべき3つのポイント

税務調査は適切に対応しなければ追徴課税や指導が入る可能性があります。税務調査が入っても冷静に対応できるよう、日々の記帳や申告書は税理士にチェックしてもらうと良いでしょう。

東京・大阪で税務調査の対策でお困りの方は、一度ハートランド税理士法人へご相談ください。無料で相談に乗らせていただきます。

個人事業主も税務調査に入られる可能性はある

個人事業主が確定申告を行う場合、「白色申告」にするか「青色申告」にするかを選択します。

白色申告は、「事業所得が少ない」「税務調査が入りづらい」というイメージがあるようです。しかし、確定申告を行った人であれば誰でも税務調査の対象になるため、法人や個人事業主、青色申告、白色申告関係なく税務調査に入られる可能性はあります。

白色申告、青色申告についての詳しい解説は下記のリンクをご覧ください。

【関連】

・白色申告と青色申告の違いとは?それぞれの特徴とメリット・デメリット

・【税理士が解説】確定申告とは?対象者や必要書類、控除、青色・白色の違い

・【2021年提出分】確定申告が必要な個人とやり方を税理士が解説【青色・白色申告】

・【完全ガイド】確定申告の白色申告とは?必要書類や書き方、控除、準備から提出までの流れについて

所得税1件あたりの平均追徴額

令和5年11月、国税庁から公表された「令和4事務年度・所得税及び消費税調査等の状況」によると、令和4事務年度の1件あたりの調査による追徴課税は約219万円でした。これは前年度の平均額である256万円の約85.5%に相当しますが、調査件数自体は前年比で約1.5倍に増加しています。

また、個人の消費税の税務調査による追徴課税の平均額は132万円であり、所得税と合わせると、税務調査1件あたり平均約351万円が追徴されていることが分かります。

税務調査が多い時期

税務調査のスケジュールは、一般的に夏から冬にかけて(7月〜12月)が最も多く、次に春(4〜6月)頃が多いです。通常は、まず税理士に税務調査の連絡があり、日程の調整が行われます。なお、顧問税理士がいない場合は、納税者本人に直接連絡があります。

調査当日のスケジュールは、一般的には午前10時ごろに調査官が訪問し、昼休みを挟んで16時ごろまで調査が行われることが多いようです。

税務調査に入られやすい個人事業主(個人)の8つの特徴とは

確定申告をした全ての人が税務調査の対象とはなるものの、その中でも調査対象となりやすい人がいます。

ここでは、税務調査に入られやすい個人事業主の特徴を8つご紹介します。

- 急に売上が伸びたり、納税額が増えたりしている

- 利益が少なすぎる

- ギリギリ売上高1,000万円に届かない申告が続いている

- 不正をしやすい業種・業界の事業を営んでいる

- そもそも確定申告をしていない

- 長期間税務調査が行われていない

- 現金商売をしている

- 顧問税理士が付いていない

それぞれの特徴について詳しく解説していきます。

急に売上が伸びたり、納税額が増えたりしている

金額に明確な基準はありませんが、税務署は個人の売上や利益をよくみています。

特に、急に売上が伸び、それに伴い納税額が増えた個人事業主の場合は税務調査の対象になりやすい傾向にあります。

経理作業は、税金の額が増加するにつれて複雑化し、ミスが発生しやすくなるためです。

規模が拡大してきた個人事業主の方は、税理士と契約した方が得策と言えるでしょう。

利益が少なすぎる

個人事業主の場合、売上から経費を差し引いた金額を生活費として使っていることになります。

そのため、その利益が売上に対して極端に少ないと、税務署から「どうやって生活しているの?」という疑いを持たれるわけです。

調査に入られた場合は、利益だけではなく銀行口座の残高や生活費などを総合的にみて判断されることになります。

例えば、年間利益が100万円しかないにも関わらず、銀行口座の残高がその年だけで100万円以上増えていた場合は不審に思われてしまうでしょう。

突発的に経費がかかってしまい、たまたまその1年だけ利益が少なくなってしまった場合であれば疑われる可能性は低いですが、それが毎年となると税務調査の対象となる可能性は高くなるでしょう。

ギリギリ売上高1,000万円に届かない申告が続いている

課税期間の前々年度の課税対象となる売上高が1,000万円を超えると、消費税の「課税事業者」となります。

所得税の申告に加えて消費税の申告も行うことになると、経理の内容が複雑になります。現在は、軽減税率の影響で税率ごとの仕訳がより複雑なものになっているため、自身で申告を行うのは非常に手間です。

よくある脱税の手法として、売上高が1,000万円に届かない申告をして「消費税を納めないようにする」というケースがあります。

税務署はこのことを把握しているため、売上高が990万円などの申告が続くと、税務調査の対象になる可能性が高まります。

不正をしやすい業種・業界の事業を営んでいる

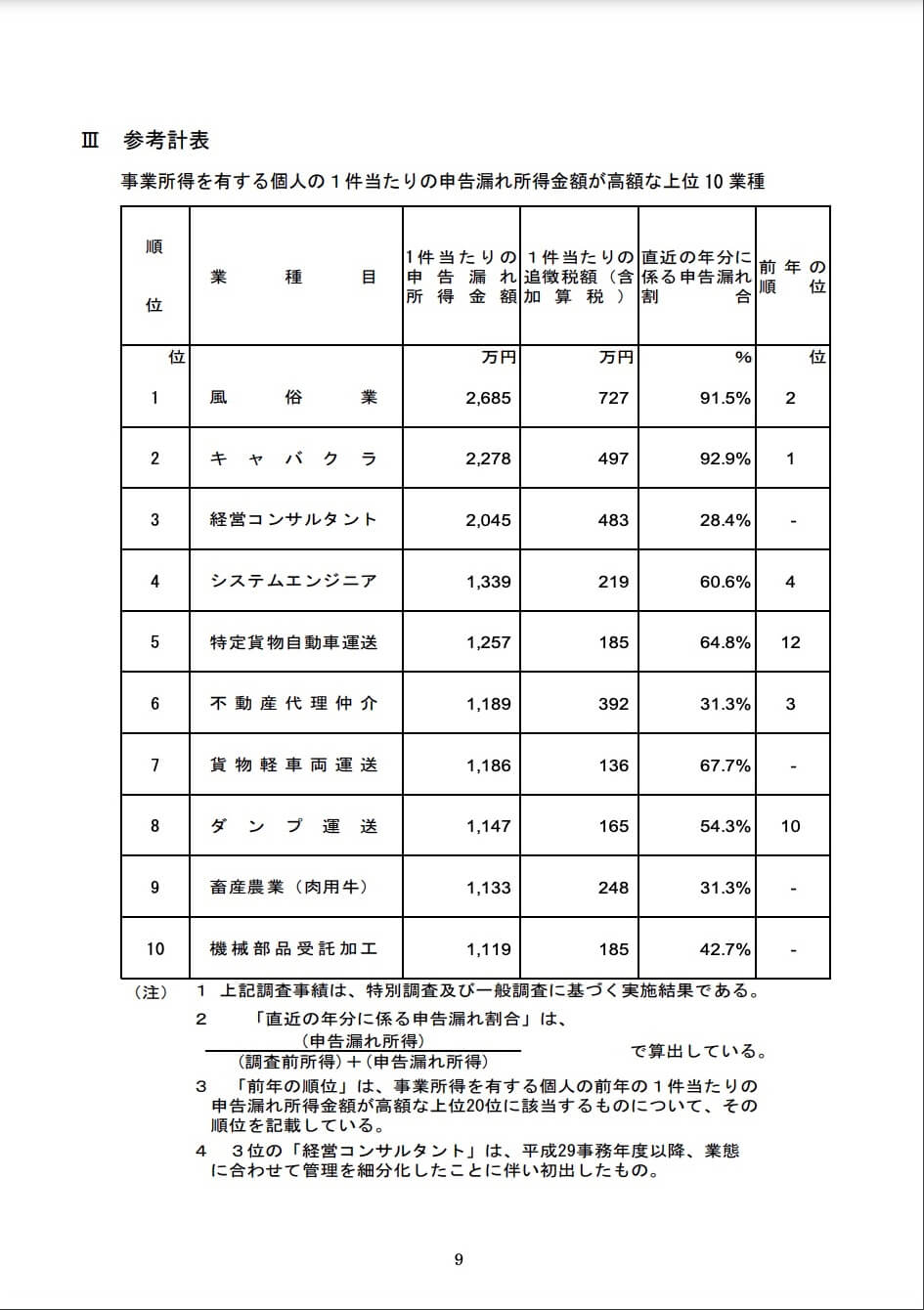

下記の資料は、「1件当たりの申告漏れ所得金額が高額な上位10業種」をまとめたものです。

現金商売を行っている業種は売上をごまかしやすいため、税務調査の対象になりやすいといえます。

そもそも確定申告をしていない

税務調査は、個人事業主が1年間の売上や経費を申告し、それを税務署がチェックして不正があった、もしくは申告内容が正しいか確認する場合に行われます。

そのため、「確定申告自体しなければ調査の対象にならない」と考える方もいるかと思います。

しかし、実際は、確定申告をしていないからと言って調査の対象にならないということはありません。

例えば、取引先に税務調査が入ると取引金額などが明らかになり、そこから不正が発覚するケースがあります。また、過去に不正があった会社や個人事業主は調査対象になりやすいため、そうした事業所と取引をしていた、またはしているというケースも調査対象となるのです。

長期間税務調査が行われていない

税務調査が入ってから次の調査が入るまでの一般的な間隔は、3年から5年と言われています。これは、税務上の時効が5年であるためです。

もちろん、10年以上税務調査に入られていないという人も大勢います。しかし、一般的に長期間税務調査が入っていない人は、対象にされる可能性が高くなる傾向にあります。

また、申告書類に記入ミス・計算ミスがあると入られる可能性がさらに高くなるので、税理士や顧問税理士に申告資料の作成を依頼し、正確な申告をすることをおすすめします。

現金商売をしている

現金での取引を行っている個人事業主の場合も、税務調査に入られる可能性が高いと言えます。具体的には、飲食店や小売店、美容室などお客様から現金で支払いを受ける業種や、建設業など支払いの多くが現金で行われる業種が当てはまります。

「売上が漏れていないか」「領収書を紛失したと理由をつけて、虚偽の領収書を作成していないか」などの点が厳しくチェックされます。現金商売を行っている場合は領収書を必ずもらい、帳簿をしっかりと作成するなど基本的な部分を徹底することが重要です。

顧問税理士が付いていない

顧問税理士が付いていない個人事業主は、税務調査が行われる可能性が高いと考えられます。

税理士が作成した確定申告書は、経費の誤った計上などのミスが少なくなり、故意の脱税も起きにくくなります。そのため、脱税や過少申告のリスクが低いと判断され、税務調査の優先度も低くなります。

一方で、税理士の関与なく個人で確定申告を行っている場合は税務調査の確率が高くなると考えられます。

個人事業主が税務調査に入られないための4つの対策方法

次に、個人事業主が税務調査に入られないための対策方法を4つ紹介します。

- 無申告や過少申告などの不正行為をしない

- 経費として計上できるものを把握しておく

- 日々の記帳を丁寧にする

- 確定申告書は詳細に書く

それぞれの対策について詳しく解説していきます。

無申告や過少申告などの不正行為をしない

税務調査に入られるケースでは、無申告や過少申告などの不正行為を疑われていることがほとんどです。そのため、個人事業主が税務調査を避けるには無申告や過少申告といった不正行為をしないことが重要です。常に正確な申告を行うことで、税務署からの信頼を得られます。

税務調査を回避するためにも、面倒だからといって日々の経理業務を放置せず、しっかり行いましょう。

経費として計上できるものを把握しておく

税務調査では、個人的な費用が経費に計上されていないかチェックされます。計上できる経費とできない経費をきちんと把握し、正確に記帳することが大切です。

例えば、家賃や通信費の一部を経費に計上する場合は、プライベートと事業の比率を合理的に説明できなければいけません。税務調査で質問されたときに困らないよう、家事按分比率をしっかり定めましょう。

ただし、計上できる経費とできない経費の境目はケースバイケースな部分も多いため、不安な場合は顧問税理士に相談するのがおすすめです。

日々の記帳を丁寧にする

日々の記帳を丁寧に行うことも、税務調査が入りにくくするための方法です。正確な記帳は、収入や経費の詳細を把握し、不正の疑いを避けるために役立ちます。

領収書や請求書を整理し、収支を明確に記録することで税務署からの信頼度が向上します。

確定申告書は詳細に書く

個人事業主が税務調査を避けるためには、確定申告書を詳細に書くことも重要です。

また、申告内容に不備がないようにするために、必要な添付書類を漏れなく提出することも重要です。詳細な記載は、税務署が申告内容を確認しやすくするだけでなく不正の疑いを避けるための有効な手段となります。

個人事業主が税務調査されたときに気を付けるべき3つのポイント

最後に、個人事業主が税務調査されたときに気を付けるべきポイントを3つ紹介します。

- 税務調査に必要な書類はあらかじめ用意しておく

- 税務調査には協力的な態度で対応する

- 正確な情報を提供する

それぞれのポイントについて詳しく解説していきます。

税務調査に必要な書類はあらかじめ用意しておく

税務調査が行われることになったら、調査官の指示に従って必要な書類を準備しましょう。必要な書類には、主に以下のようなものがあります。

- 3期分(通常)の総勘定元帳

- 現金出納帳

- 請求書

- 領収書

- 預金通帳

なお、帳簿書類や領収書、貯金通帳などは原則として7年間保存しなければいけないため、調査時に必要な書類がすぐに提示できるよう整理しておきましょう。

税務調査には協力的な態度で対応する

税務調査には協力的な態度で臨み、調査官からの質問や書類提出の要求には真摯に応じましょう。税務調査の調査官は、質問や帳簿書類の検査、提示や提出を求める「質問検査権」を持っています。

税務調査を受ける納税者は必要な検査を受け、質問に誠実に答えなくてはなりません。虚偽の回答や検査の拒否、正当な理由なく書類の提示や提出の要求に応じない場合には、罰則が課されます。

正確な情報を提供する

調査官からの質問には、事実に基づいて回答しましょう。虚偽の情報を提供すると罰則があります。もし記憶が曖昧な場合や正確な回答ができない場合は正直に分からないことを伝え、後ほど確認してください。

また、調査の際には冗長な話を避け、聞かれた内容にのみ答えるようにしましょう。聞かれていない事項について回答すると、かえって疑われる可能性もあるのでご注意ください。

大阪で税務調査の対策ならハートランド税理士法人へ

今回は、「個人事業主でも税務調査が入られるのかどうか」について解説してきました。

結論として、白色申告や青色申告に関わらず、個人事業主(個人)の場合でも税務調査に入られる可能性はあります。

また、「どのような理由で、いつ入られてしまうか」は明確に知ることはできません。

しかし、常に正しい申告を行うことで、突然、税務調査が入ることになったとしても根拠を持って対応することができるでしょう。

税務調査は適切に対応しなければ追徴課税や指導が入る可能性があります。税務調査が入っても冷静に対応できるよう、日々の記帳や申告書は税理士にチェックしてもらうと良いでしょう。

東京・大阪で税務調査の対策でお困りの方は、一度ハートランド税理士法人へご相談ください。無料で相談に乗らせていただきます。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。