<この記事は約 9 分で読めます>

制度融資とは、地方自治体が行なっている中小企業支援のための制度のことです。

銀行から直接融資を受けるよりも、金利や審査のハードルが低いため、スタートアップ企業の資金調達に適しています。適用条件は地方自治体によって異なり、融資内容にも様々なものがあります。

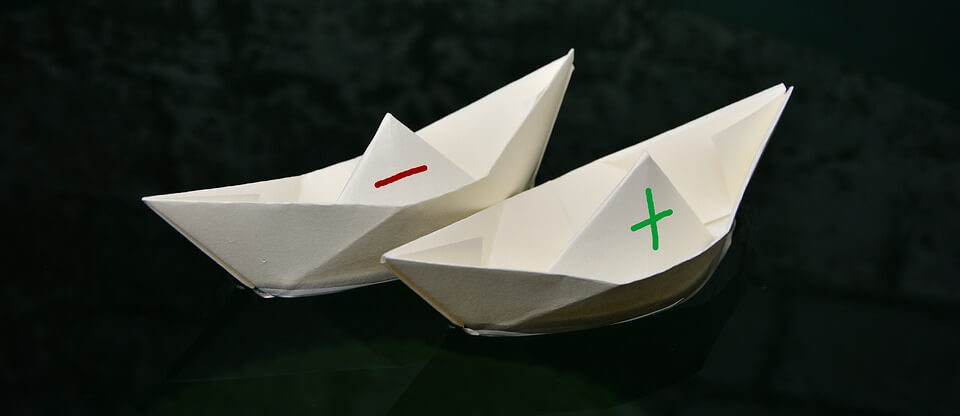

今回は、制度融資の仕組みや、メリット・デメリットについて詳しく解説していきます。

制度融資とは?

制度融資とは、金融機関から直接的な融資を受けることが難しい中小企業の資金調達を支援するためにある制度です。

直接的な融資と何が違うかというと、金融機関と企業の間に「地方自治体」と「信用保証協会」が入ることです。

まず、地方自治体が融資の斡旋を行い、信用保証協会がその保証人になります。そして、地方自治体が預託金を金融機関に預けたり、地方自治体・企業が負担する保証金を信用保険協会に支払います。こうすることで貸し倒れのリスクが減り、起業したばかりの企業でも金融機関から資金調達がしやすくなるのです。

信用保証協会とは?

信用保証協会とは、各地方自治体が運営する法人のことです。中小企業が融資を受ける際に保証人として登録され、企業が資金を返済しきれなくなった場合には肩代わりして返済します。

その代わり、企業は信用保証協会に保証料を支払う必要があります。

信用保証協会が保証人になることで、金融機関は貸し倒れのリスクを避けられ、企業側は返済できなくなった場合に多額の借金を負わずに済みます。

このように、信用保証協会が中小企業と金融機関の橋渡しをすることで、起業して間もない中小企業でも、まとまった額の融資を受けられるようになるのです。

制度融資を利用可能な事業者

制度融資を利用可能な事業者は、各地方自治体で異なります。業種・会社の規模などが定められているので、詳しくは事業所を置く地方自治体の制度融資について調べてみてください。

例えば、東京都で制度融資を受けられる企業の業種・規模は以下の通りです。

- 製造業等(建設業、不動産業、運送業、出版業などを含む):資本金3億円以下・従業員300人以下

- 卸売業:資本金1億円以下・従業員100人以下

- 小売業(飲食業を含む):資本金5,000万円以下・従業員50人以下

- サービス業:資本金5,000万円以下・従業員100人以下

- 医療法人:資本金条件なし・従業員300人以下

また、業種と規模の他に

- 都内に事業所(住居)があること

- 事業税などの租税の未申告、滞納がないこと

- 許可・認可・登録・届出等が必要な業種は、当該許認可等を受けている(または受ける)こと

- 現在・将来にわたって、暴力団員等に該当しないこと、暴力団員との関係がないこと

といった条件も課せられます。

この内容も、地方自治体によって異なります。

制度融資を利用不可能な事業者

制度融資を利用できない事業者は、その自治体が制度融資の対象と定めていない業種の事業者です。また、業種ごとに指定されている規模を超えている事業者も、制度融資を受けられません。

制度融資を利用するメリット

制度融資を利用するメリットは、以下の通りです。

- 審査のハードルが低い

- 金利が1.0%~3.0%と低い

- 据置期間が長い

- 経営支援が受けられる

それぞれのメリットについて、詳しく解説していきます。

メリット①審査のハードルが低い

制度融資のメリットの一つ目は、審査のハードルが低いことです。

金融機関から直接融資を受けようと思うと、ある程度の社会的信用や経営実績が必要になります。そうなると、起業して間もない企業にとってはハードルが高く、資金調達ができないので事業が拡大しないという悪循環に陥ってしまいます。

それを防ぐためにあるのが、制度融資です。万が一返済が滞った場合も、信用保証協会が立て替えて返済するので、融資リスクが低く、その分審査のハードルも低くなるのです。

メリット②金利が1.0%~3.0%と低い

制度融資のメリット2つ目は、金利が低いことです。

制度融資の金利相場は、1.0%~3.0%。中小企業が銀行でプロパー融資を受けた場合の金利の相場は0.9~3.5%です。

さらに、ビジネスローンを借りると3.0%~18.0%が相場と、制度融資よりもかなり高い金利が設定されています。

メリット③据置期間が長い

据置期間とは、元本を返済せずに金利だけを支払う期間のことです。

制度融資ではこの据置期間が1年間に設定されていることが多いので、1年間は返済額が少なくて済みます。

余裕を持った返済計画を立てられるので、起業して間もなく安定した利益が出ていない企業も安心です。

メリット④経営支援が受けられる

地方自治体によっては、制度融資の対象事業者に対して経営支援を行なっています。これは、地方を活性化するためには中小企業の成長が重要となるためです。

利子補給や保証料の補助、経営アドバイスなどで中小企業経営者をサポートしています。

制度融資のデメリットはあるのか?

制度融資のデメリットは、融資実行までに時間がかかることです。

これは、一つの融資に、金融機関だけでなく地方自治体と信用保証協会も関わってくるというのが理由です。各機関の審査を経るために時間がかかり、また手続きのための書類なども多くなります。

制度融資が実行されるまで、相談開始から2~3ヶ月はかかると思っておいたほうがいいでしょう。

また、融資の種類によっては自己資金要件が厳しい場合もあります。これは自己資金額によって、融資額が決まる融資メニューもあるためです。

自己資金が少ないと、借入可能額も少なくなり、思うように資金調達ができない場合もあります。

制度融資の手続き完了までの流れ

制度融資の手続きプロセスは、以下のように進んでいきます。

- 地方自治体の窓口に申請

- 金融機関へ融資の申し込み

- 信用保証協会へ保証の申し込み

- 信用保証協会の審査・面接

- 金融機関の最終審査

- 融資の実行

- 返済

これから制度融資を受けたいと思っている場合は、まずは地方自治体の金融課・商工課・労働課などに問い合わせてみましょう。

制度融資の審査は厳しい?

先にも触れたように、制度融資の審査は銀行から直接融資を受けるよりはハードルが低いです。

しかし、申請さえすれば誰でも融資を受けられるわけではなく、審査はきちんと行われます。地域や融資メニューによって審査基準は異なりますが、提示されている条件を満たすことは最低条件です。

また、創業家向けの制度融資は実績よりも事業計画を重視されることが多いので、担当者を説得できるしっかりとした事業計画書が必要となります。

制度融資と日本政策金融公庫はどちらが得?

制度融資と同じく低金利で審査のハードルが低い資金調達方法に、「日本政策金融公庫」の融資があります。

結論から申し上げると、制度融資と日本政策金融公庫では「日本政策金融公庫」の方が得です。

大きなポイントは、日本政策金融公庫は無担保・無保証で借りられるということです。金利は日本政策金融公庫の方がやや高い場合もありますが、制度融資は保証料が必要になるので総支払金額に大きな違いはありません。

そして、財源が日本政策金融公庫の方が大きいため融資額が大きくなりやすく、また融資実行も日本政策金融公庫の方が早いです。

まとめ

制度融資は、金利が低く審査のハードルも低い中小企業向けの融資です。さらに地方自治体が行う制度のため、地域活性化のための経営支援も受けることができます。

ただし、融資を受けられる業種や規模には制限があり、またその条件は自治体や融資メニューによって異なります。

まずはお住まいの地域で、自分の事業に適した制度融資があるかどうかチェックするところから始めてみましょう。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。