<この記事は約 15 分で読めます>

国税庁が発表している統計によると、平成28年の税務調査の実調率は、以下の通りです。

- 法人…3.2%

- 個人事業主…1.1%

となっています。

平成元年の実調率に比べると数値は半分以下となっており、年々減少傾向にあります。

頻度は法人の場合、だいたい3年〜10年に1回ほど、個人事業主の場合は、5年〜10年に1回ほどで調査が入ると言われています。

減少している理由としては、「税務申告件数の増加」が原因として考えられます。

この記事では、

- 税務調査に入られる確率

- 税務調査に入られる頻度

- 税務調査の実調率の傾向

について国税庁の統計を用いて詳しく解説していきます。

税務調査は適切に対応しなければ、問題点を指摘されて、多額の追徴課税を請求される可能性があります。税務調査が入っても冷静に対応できるよう、日々の記帳や申告書は税理士にチェックしてもらうと良いでしょう。

大阪で税務調査の対策でお困りの方は、一度ハートランド税理士法人へご相談ください。無料で相談に乗らせていただきます。

税務調査に入られる確率

国税庁が発表している資料をもとに計算をすると、平成28年の税務調査の実調率は以下の通りです。

- 法人…3.2%

- 個人事業主…1.1%

となっています。

単純計算で、法人の場合は「30年に1回」、個人事業主の場合は「100年に1回」ほどの確率で税務調査が入るということになります。

確率はあまり高くはなく、生涯で一度も税務調査を受けない法人や個人事業主もいるでしょう。

ただ、税務調査は毎年必ず行われており、事業を営んでいる限り誰でも調査対象になってもおかしくはありません。

特に、風俗業、キャバクラなどの「現金商売」を行っている業種は売上をごまかしやすいため税務調査の対象になりやすい傾向があり、注意が必要です。

税務調査に入られやすい業種に関しては、下記の表と記事をご覧ください。

【関連】

・税務調査とは?任意調査と強制捜査の違い、調査の流れや調査に入られやすい会社について

・税務調査は個人事業主にもくる!調査に入られやすい個人の特徴とは?

税務調査に入られる頻度

税務調査は以下のような頻度で入ると言われており、創業から5年以上経過している場合に対象になることが多いようです。

- 法人の場合…3年〜10年に1回ほど

- 個人事業主の場合…5年〜10年に1回ほど

と言われており、創業から5年以上経過している場合に対象になることが多いようです。

「個人事業主は調査が入らない!」という人を時々見かけますが、実地による調査はなくても、「簡易な接触」がある可能性は高いため、日々の税務作業には注意が必要です。

「簡易な接触」とは、書面、電話、面接により、納税者に対して自発的な申告内容の見直しと提出を要請するものとされています。

また、税務調査が入る頻度に決まりはなく、事業の状況や規模、業種によって変わります。

一般的には、税務署職員の業務が落ち着く毎年9〜11月頃に行われることが多い傾向にあります。

税務調査に入られやすい時期についての詳しい解説はこちらの記事をご覧ください。

【関連】税務調査の時期はいつ頃が多い?法人と個人事業主で違いはある?税理士が解説

税務調査に入られやすい法人の特徴

- 事業の規模が大きい

- 売上や利益が大きく変動している

- 不正が多い業種を営んでいる

- 過去の税務調査で指摘を受けている

それぞれの特徴を紹介します。

事業の規模が大きい

事業の規模が大きい法人は税務調査の対象になりやすいです。事業の規模が大きくなると、取引量や金額も増え、税務上の不備や誤りが発生するリスクも高まります。そのため、税務署は大規模な法人に対して、適正に申告が行われているかを確認するための調査を優先的に行う傾向があります。

売上高や従業員数が多い企業ほど、調査内容のボリュームも大きいため、期間を開けずに税務調査が入る可能性も高くなります。適正な申告と税務管理の徹底が重要です。

売上や利益が大きく変動している

売上や利益が大きく変動している法人は税務調査の対象になりやすいです。売上や利益が大きく増減すると、その変動が何によるものかを税務署が確認したいと考え、調査の対象になりやすくなります。

特に、急激な売上の増加や減少、異常な利益の変動がある場合は不正な取引や経理ミスが疑われる可能性があります。そのため、売上や利益が大きく変動した法人は、帳簿や会計記録を今までよりも正確に管理して調査に備えることが重要です。

不正が多い業種を営んでいる

不正が多い業種を営んでいる法人は税務調査の対象になりやすいです。特に、現金取引が多い飲食業や小売業、建設業などは不正な売上計上や経費処理が発生しやすいとされ、税務署からの監視が厳しくなりがちです。また、先ほど紹介した「申告漏れ所得金額が高額な業種」に当てはまる場合も税務調査の可能性が高まります。

これらの業種では帳簿やレシートの管理が不十分な場合や取引の記録が適切に行われていない場合、特に税務調査の対象となるリスクが高まります。不正が多い業種を営んでいる場合も、より一層丁寧に会計記録を管理して適正な申告を行うことが重要です。

過去の税務調査で指摘を受けている

過去の税務調査で指摘を受けている法人は税務調査の対象になりやすいです。税務署は、過去の不正やミスが繰り返されていないかを確認するため、継続的に監視を強める傾向があります。

特に、前回の調査で改善の指導があったにもかかわらず、その対応が不十分な場合はさらなる指摘や追徴課税のリスクが高まります。

税務調査に入られやすい個人事業主の特徴

税務調査に入られやすい個人事業主には以下のような特徴があります。

- 税務申告をしていない

- 売上が大きく伸びている

- 申告内容に不審な点がある

それぞれの特徴を紹介します。

税務申告をしていない

そもそも税務申告をしていない個人事業主は税務調査の対象になりやすいです。所得があるにもかかわらず確定申告をしていない場合、税務署は無申告の所得を把握するために調査を実施する可能性が高まります。

特に、事業収入があるにもかかわらず無申告であると脱税の疑いを持たれることがあり、厳しい追徴課税や罰則が科されることもあるでしょう。税務署は無申告者を特に警戒しているため、個人事業主は必ず毎年の確定申告を適切に行い、正確な税務管理を行うことが重要です。

売上が大きく伸びている

売上が大きく伸びている個人事業主は税務調査の対象になりやすいです。急激な売上の増加は、税務署にとって不自然な取引や過少申告の疑いを持つきっかけとなります。特に、前年と比較して大幅に売上が増えている場合、その理由や内容が適正であるかを確認するために税務調査が行われることがあります。

また、急激な売上の伸びが申告内容と一致していない場合も調査の対象になりやすくなるため、売上が伸びた時期は普段より丁寧に記帳をしましょう。

申告内容に不審な点がある

申告内容に不審な点がある個人事業主は税務調査の対象になりやすいです。たとえば、収入や経費の申告が過去の申告内容や業界の平均と大きく異なる場合、税務署は不正や誤りの可能性を疑って調査の対象とすることがあります。

また、経費の計上が不自然に多かったり特定の年度だけ極端に利益が少なかったりする場合も注意が必要です。不審な点があると、税務署は正確な申告が行われているかを確認するために、税務調査を実施する可能性が高まります。

税務調査の実調率の傾向

税務調査の実調率は過去と比べてどのような傾向があるのでしょうか。理由を含めて詳しく解説していきます。

税務調査は減少傾向にある

税務調査の実調率は減少傾向にあります。

下記の表は、国税庁が税務調査の統計をとったものです。

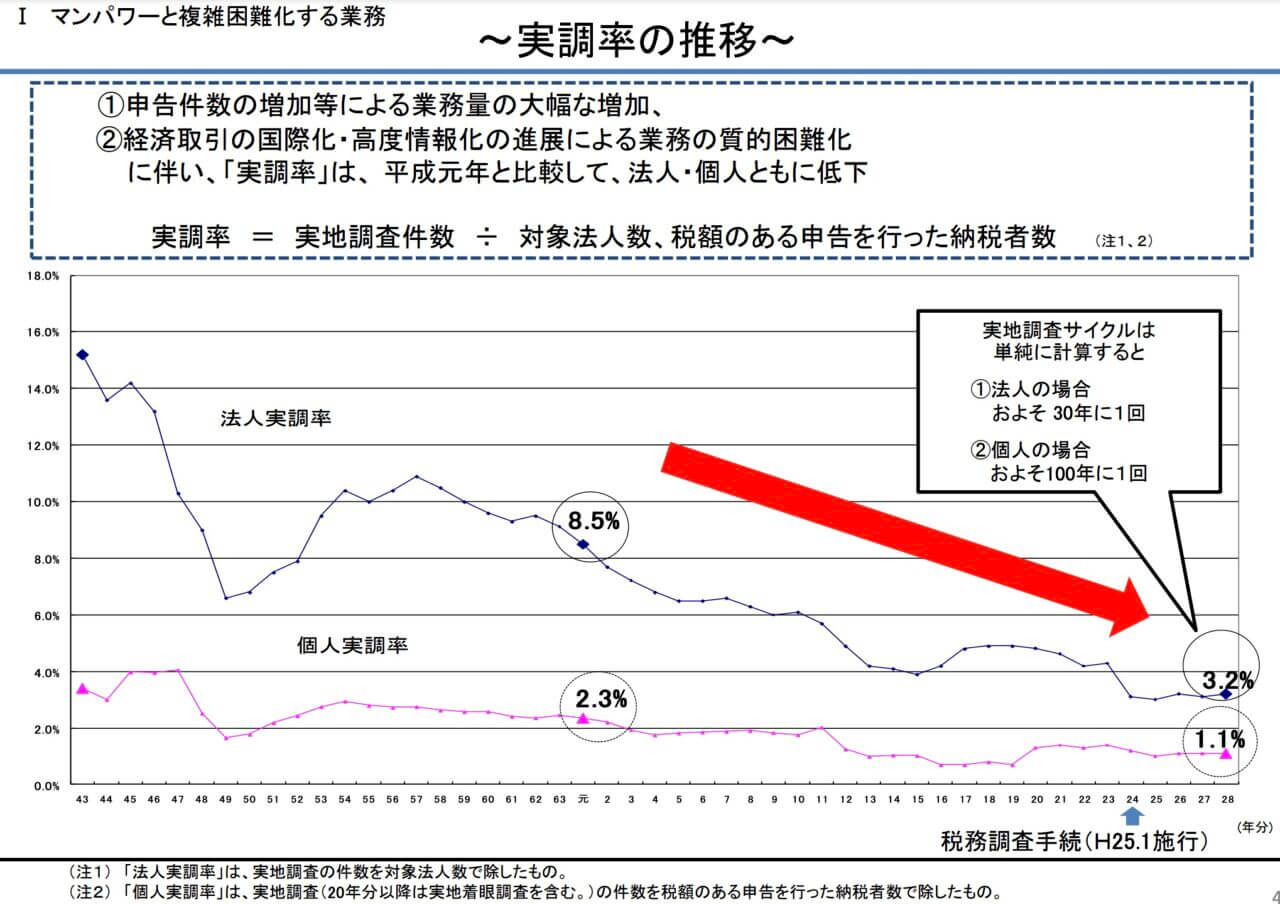

表をみてみると、法人の場合、平成元年の実調率が「8.5%」なのに対し、平成28年の実調率は「3.2%」となっています。

個人事業主の場合も平成元年の実調率が「2.3%」なのに対し、平成28年の実調率は「1.1%」となっており、実調率は法人、個人事業主ともにここ30年間で半分以下に低下しています。

この数値は今後も減少していくと考えられます。

税務調査減少の理由

税務調査の実調率が減少している理由として挙げられるのは以下の5つです。

- 税務申告件数の増加

- 税務申告件数の増加に伴う税務調査以外の業務量増加

- 取引の国際化、高度情報化による調査の質的困難化

- 調査手続きの法定化による業務量増加

- 調査に従事する人員の減少

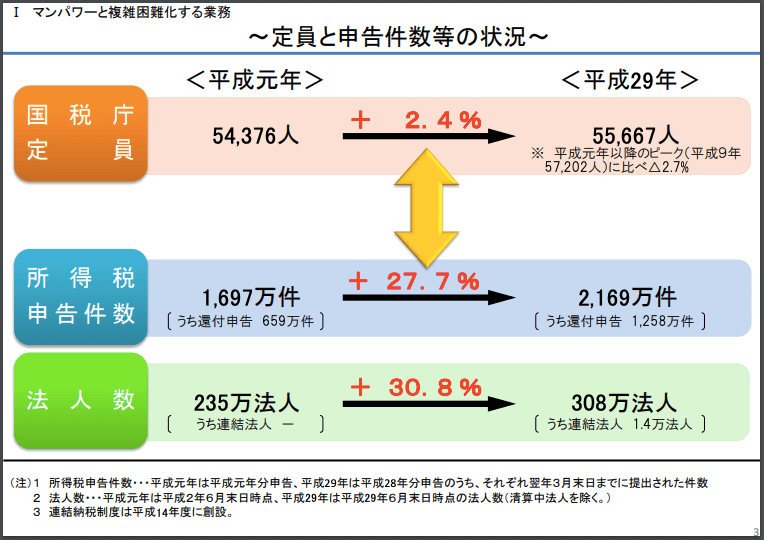

この中でも一番の理由として考えられるのは「税務申告件数の増加」です。

会社法の改正により、資本金1円から会社を設立することが可能になりました。また、パソコンひとつあれば仕事ができる時代です。会社を辞めて個人事業主(フリーランス)になるケースも珍しくありません。

ただ、以下の図を見ればわかる通り、税務申告をする人が増えた一方、税務署職員の人数はそれに見合うだけ増えてはいません。そのため、職員の手が回らなくなり、実調率が下がっていると考えられます。

しかし、今後極端に調査の数が少なくなったり、税務調査自体が制度としてなくなったりすることはないでしょう。

「事業を行っている=税務調査の対象になる可能性はある」ということは忘れないようにしましょう。

税務調査に入られないための対策方法

- 無申告や過少申告など不正をしない

- 計上できる経費を把握しておく

- 日々の記帳をしっかり付けておく

- 確定申告書は詳しく記入する

それぞれの対策方法を詳しく解説します。

無申告や過少申告など不正をしない

税務調査に入られないための対策として、無申告や過少申告などの不正をしないことが挙げられます。税務署は不正な申告が疑われる法人や個人事業主に対して調査を行う傾向があり、特に無申告や収入を過少に報告する不正は重大な問題と見なされます。

不正が発覚すると追徴課税や罰金、さらには事業への信頼の低下など深刻な影響を受けます。無申告や過少申告などの不正は絶対にせず、適正な会計記録を記録して期限内に確定申告を行うことで、税務調査のリスクを減らすことが可能です。

計上できる経費を把握しておく

税務調査に入られないための対策として、計上できる経費を把握しておくことが挙げられます。経費として計上できるものとできないものを正しく理解していないと、不適切な経費計上が原因で税務署から調査の対象となる可能性があります。

たとえば、事業とプライベートの支出を混同したり過度に高額な経費を申告したりすることは、疑われやすくなるでしょう。正確な経費計上を行うことで申告内容が適正であると税務署に示すことができ、税務調査を回避しやすくなります。

日々の記帳をしっかり付けておく

税務調査に入られないための対策として、日々の記帳をしっかりと付けておくことが挙げられます。正確な記帳は収入や支出の流れを明確に示し、税務署からの信頼を得るための基本となるものです。

日常的な記帳を怠ると取引内容が不明確になり、税務署から不正の疑いを持たれるリスクが高まります。特に、現金取引の多い業種や経費の種類が多岐にわたる事業の場合、記帳がないと誤りが生じやすくなるでしょう。

確定申告書は詳しく記入する

税務調査に入られないための対策として、確定申告書を詳しく記入することが挙げられます。確定申告書は事業主の収入や支出の詳細を税務署に伝える重要な書類です。不明瞭だったり不十分だったりする項目があると税務署から疑われやすくなり、調査の対象となるリスクが高まります。

特に、経費の内訳や大きな収入の変動があった場合は、その理由や内容を具体的に記載することが求められます。

大阪で税務調査の対策にお困りならハートランド税理士法人へ

今回は、「税務調査に入られる確率と頻度・国税庁の統計から見えてくる傾向」について解説してきました。

税務調査に入られる確率は、法人は「3.2%」、個人事業主は「1.1%」となります。

頻度に関しては、法人の場合は3年〜10年に一度ほど、個人事業主の場合は5年〜10年に一度ほどで調査が入ると言われています。

数字だけを見ると、税務調査が入る頻度はあまり高くないように感じますが、事業を行っている以上は税務調査が入る可能性はあります。税務調査が入りやすい業種は日々の税務作業を注意して行いましょう。

税務調査は適切に対応しなければ、問題点を指摘されて、多額の追徴課税を請求される可能性があります。税務調査が入っても冷静に対応できるよう、日々の記帳や申告書は税理士にチェックしてもらうと良いでしょう。

大阪で税務調査の対策でお困りの方は、一度ハートランド税理士法人へご相談ください。無料で相談に乗らせていただきます。

もし、大阪で税務調査の対策にお困りの方がいましたら、「ハートランド税理士法人」へお気軽にご相談ください。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。