<この記事は約 11 分で読めます>

2017年に全国で新しく設立された法人は13万超となりました。

新たに起業するといった場合に、全くお金をかけずに立ち上げるという事は基本的に不可能です。

ここでは、現在起業をお考えの方に、その費用をどのように準備したら良いのかをご紹介していきましょう。

1.法人の登記等にかかる費用は最低でも25万円

法人を設立する際には、登記を行う必要があります。

登記に必要な費用はつぎのようになります。

※上記は株式会社の設立に必要な費用となります。

合計25万円程度の費用がかかる事になります。

ただし、収入印紙代にかかる4万円に関しては、電子定款ができる専門家にお願いする事によって費用がかからなくなります。

2.起業資金は金融機関等からの融資と自己資金

起業した人は、起業資金をどの程度用意しどのように調達したのでしょう。

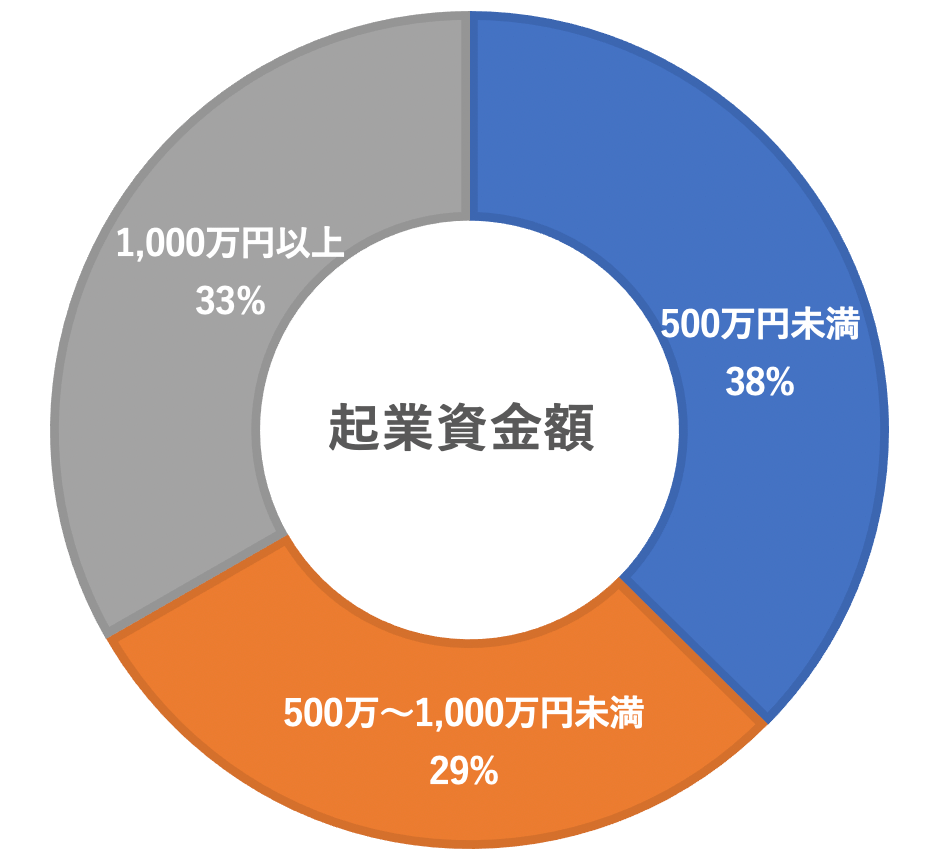

2-1.起業資金は1,000万円未満が7割弱

日本政策金融公庫が発表している「2017年度新規開業実態調査」によれば、起業の資金に必要とした、または用意した金額は「500万円未満」の割合が37.4%と最も高く、次いで「500万~1,000万円未満」が29.3%となり、1,000万円未満での起業が全体の66.7%を占めています。

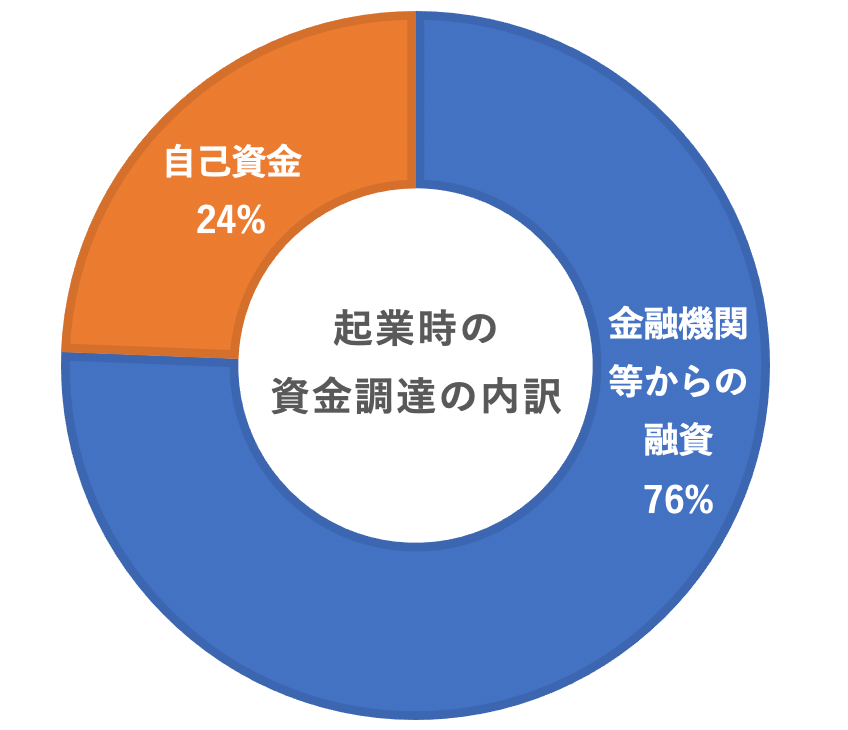

2-2.起業資金は金融機関からの融資が7割弱を占める

起業時の資金調達の内訳は、起業に必要な費用のうち、金融機関等からの融資が67.3%、自己資金が21.7%となっています。

つまり、起業時から融資を受けている人が多いということです。

3.起業融資における借り先の選び方

起業資金の借り先は主に、

- 親や親戚、友人や知人

- 日本政策金融公庫

- メガバンク(大手銀行)

- 地方銀行

- 信用組合・信用金庫

- 助成金・補助金

- ベンチャーキャピタル

- 個人投資家

- ノンバンク(消費者金融・信販会社)

などがあります。

中でも、起業融資に際して現実的な「銀行」「日本政策金融公庫」「信用組合・信用金庫」の3つをご紹介していきます。

3-1.自分のステージにあった金融機関選び

起業融資を受ける際にはどこの金融機関を選んだら良いのでしょう。

3-1-1.選ぶべき金融機関は事業規模によって異なる

金融機関を選ぶ際の考え方は以下の基準が参考になるでしょう。

- メガバンク…年商10億円規模

- 地銀…年商5億円規模(1〜5億円)

- 信用組合・信用金庫…年商1億円規模(〜1億円)

3-1-2.自分のステージにあった金融機関を選ぶことが重要

「メインバンクはメガバンクです」といえば社外的な見栄えも良く融資の金利も低いため、メインバンクから融資を受けたいと考えるのはごく普通の感覚でしょう。

しかし、残念ながら起業時の融資先としてはハードルが高く、融資を断られる可能性が非常に高いのが現実です。

融資先の選択を最初に間違えてしまうと、資金調達が上手くいかず経営が行き詰まる原因になりかねないので、事業規模に合わせた銀行を選ぶことが重要です。

3-2.日本政策金融公庫

日本政策金融公庫には、起業に際して「無担保・無保証人(第3者保証人等を不要とする)」の融資制度があります。

一般の金融機関ではよほど実績がよくない限りは「無担保、無保証人」での借入はできないため、中小企業の強い味方といえます。

3-2-1.新創業融資制度とは

日本政策金融公庫のサービスの中の「新創業融資制度」は、創業者や開業後間もない経営者(事業開始後で税務申告を2期終えていない人)に向けられた制度です。

原則担保や保証人は不要ですが、連帯保証人を用意することで利息を0.1%程度抑えられます。

この新創業融資制度は、多くの創業者・経営者が利用している制度です。融資限度額は3,000万円で、そのうち運転資金は1,500万円までとなります。

自己資金要件や雇用などに関する条件が定められているので、事前に確認しておくのがよいでしょう。

また、現在勤めている企業と同じ業種で起業する際は、審査が通りやすくなります。

全く未経験の業種で起業するよりも、経験が高い業種であれば、事業の再現性が高いと判断されるというわけです。

3-2-2.融資を断られる原因

以下のような場合は、日本政策金融公庫でも融資を断られる原因となります。

- 自己資金が足りない

- 通帳の履歴がない(見せ金の可能性)

- 過去に延滞など「事故歴」がある

- サラ金などからの借入れがある

- 面談や書類での嘘がバレる

- そもそも収支計画が成り立たない

上記のような理由で断られた場合は、再申請をしても融資を通すのは難しくなります。

3-2-3.再申請のためにすること

融資を断られたとしても、以下のような理由の場合は、もう一度きちんと見直せば再申請が通る可能性もあります。

- 収支計画書の内容が非現実的だった(売上根拠が不十分、経費の見込みが甘いなど)

- 融資の申込金額が必要以上に大きかった

収支計画は、数値が現実的で実効性が高いものである必要があります。

過大な売上を計画し見栄えを良くするよりも、現実的で堅実な事業計画書を作成し提出する方が融資は通りやすくなります。

また融資額も、大きすぎず実際に必要な金額を申請することが大切です。

日本政策金融公庫の融資は、一度断られるとその後6か月間申し込みができなくなるので注意しましょう。

3-3.信用金庫・信用組合

日本政策金融公庫の次に起業融資として考えたいのは「信用金庫・信用組合」になります。

中でも、「信用保証協会の保証付融資」が起業融資としては一番現実的と言えるでしょう。

3-3-1.信用保証協会とは

信用保証協会とは、中小企業・小規模事業者が金融機関から事業資金を調達する際に、保証人となって融資を受けやすくなるようサポートする公的機関のことです。

3-3-2.信用保証協会の保証付融資とは

金融機関との取引が浅い中小企業・小規模事業者が融資を受ける際に、信用保証協会が保証をしてくれる融資のことを「保証付融資」と言います。

保証付融資は、万が一、借主(事業主)の返済が滞った場合に、借主に代わって信用保証協会が金融機関に「立て替え払い」を行ってくれます。

保証付融資を利用する場合は、所定の信用保証料を支払う必要があります。

また原則として、法人代表者以外の連帯保証人は必要ありません(必要な場合もあり)。

要件として、許認可・届出等を要する事業を営む場合は、その許認可等を受けることが必要になります。

公的金融機関の中でも利用が多く、利用企業の9割は「従業員数が20名以下」の小規模企業であることも、起業融資として借りやすい点です。

3-3-3.プロパー融資とは

「信用保証協会の保証付融資」同じように信用金庫・信用組合からの融資であっても、信用保証協会の保証付でない、金融機関自身が直接融資する「プロパー融資」というものもあります。

プロパー融資は金融機関自身が直接融資するため、審査基準は保証付融資と比べて厳しくなります。

4.起業融資は良いスタートを切る重要な要素

すでにご紹介したように、起業する人の多くは銀行から融資を受けています。

事業を始めるにあたっては、できれば良いスタートを切りたいものです。そのためにも、起業融資はとても重要な要素のひとつになります。

4-1.起業融資が重要な理由

主に3つの理由で、起業(創業)融資が重要だと言われています。

- 起業融資は、決算書など過去の実績に関係なく借りることができる起業時限定の融資であるから

- 起業融資を受けることができれば、資金繰りが安定し、早い段階で事業を軌道に乗せることが期待できるから

- 起業時から金融機関との繋がりを持つことで、次の融資につなげられるから

4-2.自己資金があっても起業融資を受けましょう

起業時に自己資金が充分にあり融資を必要としていない場合であっても、起業融資を受けておいたほうが良いでしょう。

金融機関は、お金に困ってからでは融資してくれません。

比較的借りやすい起業時に、借りられるだけ融資を受けておくことで、起業早期の資金繰りのリスクを最低限に抑えることができます。

4-3.創業後の融資は実績と資金使途が重要

起業時の融資と違い、創業後時間が経過してからの融資は、財務の状況と資金の使い道が非常に重要なポイントになります。

銀行がお金を貸すのは、前向きな資金だけ。

融資の際に必要な直近3期分の決算書の内容が悪ければ、金融機関からの融資は難しいです。

事業を始めてから年数が経過するほど実績を求められるため、決算書なしには融資はおりません。

しかし、創業時にはまだ会社の決算書がありませんので、融資を申込む際に提出の必要はありません。

実績に関係なく借りられる、起業時ならではの融資を受けておくことは、良いスタートを切りたい起業家にとって非常に重要です。

4-4.金融機関との関係性を構築する

融資を受けるためには、金融機関との関係性をしっかり構築しておくことが重要です。

そのためにも、起業融資を受け毎月きちんと返済し実績をつくっておくことがポイントとなります。

5.最後に

起業融資において、どのように準備したら良いのか、どこから借りるのかについてご紹介してきました。

起業融資は、事業を軌道に乗せるためには重要な要素のひとつです。

融資を断られてしまうと、しばらく借りることが出来なくなり、資金繰りが悪化してしまう可能性があります。

融資を検討される際には、この記事を参考に、自分にあった金融機関を選ぶと良いでしょう。

皆さんの融資がうまく行くことを願っています。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。