<この記事は約 11 分で読めます>

サラリーマンを辞めて起業したい!

創業したい!

と考えている人は、どれだけ不景気になろうとたくさんいます。

その起業・創業の思いを手助けしてくれるのが創業融資です。

この創業融資ですが、銀行などの民間部門だけでなく、政府がお金を出してくれる仕組みも備わっています。

今回は、そうした創業融資の中から、日本政策金融公庫の創業融資制度についてみていきましょう。

うまくいけば、創業のための資金がこの仕組みだけで集まるかもしれません。

1.日本政策金融公庫とは

日本政策金融公庫とは、資本金等の活動資金をすべて政府が出資している、政府系金融機関です。

2008年に、中小企業や起業・創業への融資を積極的に行うために作られました。

資金繰りの厳しくなってしまった中小企業や、まだまだ社会的な信用の薄い創業間もない企業などにとっては、非常に利用しやすい金融機関と言えるでしょう。

1−1.日本政策金融公庫の創業融資

日本政策金融公庫の支援制度の中でも、特に創業融資という仕組みは、創業してから7年以内、あるいは、創業・起業を考えられている人に対して、事業開始時または事業開始後に必要となる事業資金を融資する制度です。

この事業資金の中には、いわば運転資金も含まれています。

そのため、計画は当然説明する必要がありますが、かなり自由に使えるお金と言えるでしょう。

ただし、融資制度である以上、返済する必要もあるため、返済スケジュールなどもしっかりと考えながら利用することになります。

1−2.日本政策金融公庫の創業融資のメリット・デメリット

創業融資と言うと、いろいろな制度が日本には存在します。

しかしなぜ日本政策金融公庫の創業融資を選ぶことがおすすめなのでしょうか。

メリット

- 無担保・無保証・連帯保証人

創業時には、いきなり信用も手に入れられず、担保や保証といったものが上手く作れないことがあります。

ですが、日本政策金融公庫の創業融資であれば無担保・無保証・連帯保証人であるため、心配いりません。 - 融資実行までが早い

一般的な融資審査では2~3ヶ月程度かかりますが、日本政策金融公庫の創業融資であれば、1.5か月程度で融資が実行されます。

融資審査に必要な期間が短くなればなるほど、自分の持っている時間やお金をより効率よく利用できると考えると、この時間の短縮も大きなメリットといえるでしょう。

デメリット

- 金利が高くなってしまう傾向にある

- 融資の上限が3,000万円と比較的低い

デメリットももちろんありますが、起業時において、運転資金も含めてまとまったお金を無担保・無保証で借りられる点は大きなメリットになるでしょう。

1−3.制度融資との違い

日本政策金融公庫の創業融資に似ている仕組みとして、制度融資というものがあります。

制度融資は、地方自治体が、信用保証協会や一般の金融機関と協力しながら、中小企業の資金調達などを支援する仕組みです。

この仕組みでは、信用保証協会が融資の保証人となるため、原則保証人および担保が不要です。

また、創業時の社会的な信用のない状態であっても融資を受けやすく、金利も低く設定されています。

ただ、その融資の中身については、自治体ごとに異なります。

会社を興したい自治体の制度融資の条件がとてもよければ、そちらを利用したほうがよいでしょう。

しかし、条件が悪い自治体であれば、日本政策金融公庫の創業融資のほうが優れていると言えるでしょう。

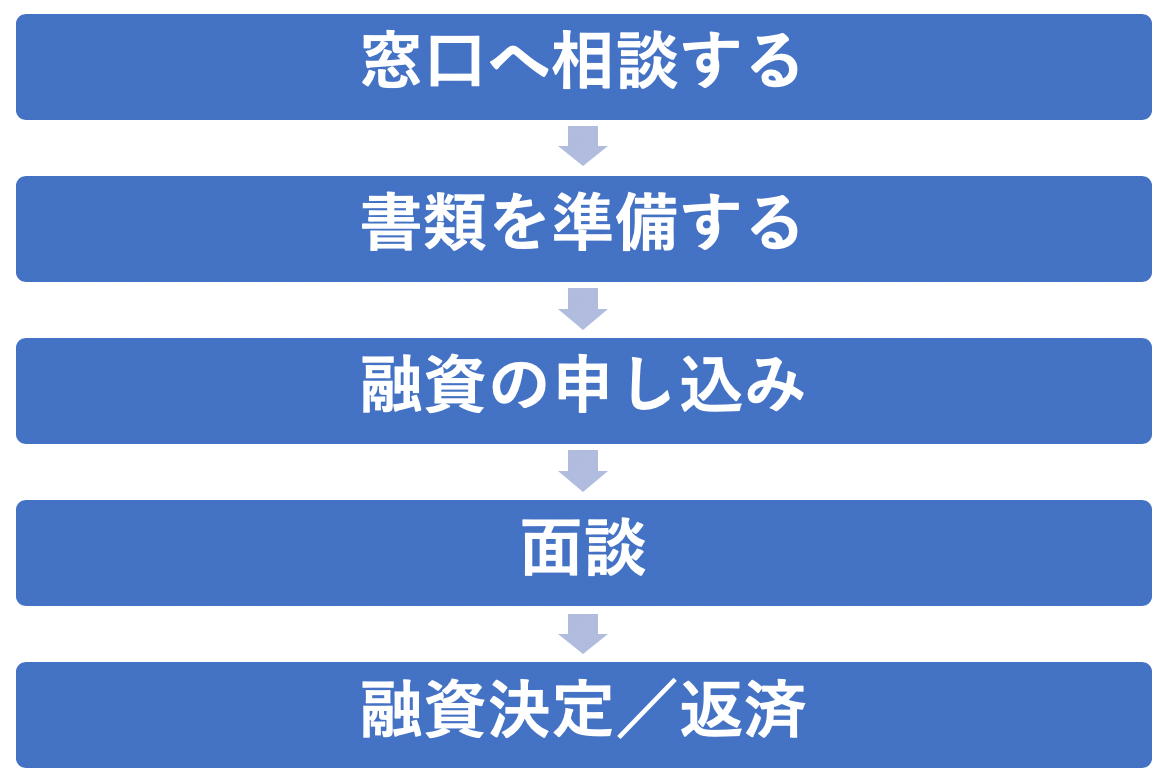

2.日本政策金融公庫の創業融資の流れ

日本政策金融公庫の創業融資を利用する場合は、以下の5つのステップを踏んでいくことになります。

基本的に、融資の申し込みから融資決定までがだいたい1か月程度と非常にスピーディに行われることになります。

ひとつずつ、具体的に確認していきましょう。

2-1.窓口へ相談する

窓口とは、創業したい地域の日本政策金融公庫の支店窓口です。

各都道府県に、日本政策金融公庫は存在しますので、ぜひ確認してみてください。

まず、この窓口では、どの制度を申し込むのか、制度を利用するための条件は満たされているのかといった基本的なことを聞いておきましょう。

書類を準備してから、この条件に満たさないとなると、大きな時間の無駄となります。

2-2.書類を準備する

続いて書類の準備です。

必要な書類は5点あります。

- 借入申込書

- 創業計画書

- 設備資金見積書

- 履歴事項全部証明書または登記簿謄本

- 不動産の登記簿謄本または登記事項証明書(担保希望の場合のみ)

また、やりたい事業によっては、その許可証や届出も必要になります。

例えば、介護関連事業などを行いたい場合は、それにあった許可証や届出が必要となるはずです。

ぜひ確認してみてください。

借入申込書や創業計画書は、日本政策金融公庫の公式HPからダウンロードできます。

2-3.融資の申し込み

必要書類を揃えたら、もう一度窓口まで行き、融資の申し込みを行うことになります。

2-4.面談

そして、日程を調整して、担当者との面談です。

面談の際には、必要となる書類がいくつかありますので、事前に担当者に確認しておきましょう。

返済計画や事業計画書のさらに詳しい内容などを求められることもあるため、必ず準備しておいてください。

この時の面談によって、融資の可否が決定するため、気を抜かないようにしましょう。

2-5.融資決定/返済

面談を無事に乗り切ると、審査が始まり、審査の結果によって、融資が決定されます。

融資が決定されると、日本政策金融公庫から借用証書などの必要な書類が送られてきます。

この書類の手続きを済ませると、いよいよ指定した金融口座に融資が振り込まれることになります。

融資条件によっては、少々日時がズレることもありますので、気になる場合には、ぜひ担当者に確認してみてください。

3.日本政策金融公庫の創業融資は、専門家に頼ろう

日本政策金融公庫の創業融資の審査を受けるなら、専門家に頼ることをおすすめします。

3-1.専門家を利用することで審査が通りやすくなる理由

理由は主に2つあります。

書類不備がなくなるから

創業融資に関する専門家は、多くの場合、創業融資を受けるという経験やノウハウが豊富です。

そのため、起業・創業をしたい人が、どういったミスをしやすいのかや、日本政策金融公庫が求める書類のうち、どの書類を重視しているのかといったことが分かっています。

こうした経験から、ミスを事前に防ぐことが出来るのです。

一般的に書類不備は、それだけで良い印象を与えません。

特に創業融資では、今後5〜7年かけてしっかりと返済していくため、この返済に対しての人間的な信頼性も融資の決定に大きな影響を与えかねないのです。

面談時の対応を事前に考えてくれるから

事業計画書などがうまく書けなかった場合でも、面談時の印象が良かった場合は、やはり融資に傾くことは大いに考えられます。

面談は、一発勝負であり、そのあとの対応でリカバリーするというのは難しくなります。

そのため、予めどういったことを聞かれるのか、何を準備しておくべきなのかといったことが分かっている専門家の意見に耳を傾けることは、融資に際してポジティブな影響を与えるでしょう。

3-2.良い税理士を選ぶポイント

日本政策金融公庫の創業融資の専門家として、税理士の力を借りることが多いと思います。

ここではよい税理士を選ぶポイントについて考えてみましょう。

よい税理士を選ぶポイントとして挙げられるのは、

- 直近の経験

- 実務による知識

があるかどうかの2つです。

経験というのは、特に直近でたくさんの案件を処理しているかどうかです。

実務については、毎年少しずつ変わっていることがあり、5年前程度の知識ですと、実際と異なっていることもよくあります。

また、現場に出ずに案件を処理しているような税理士ですと、実際の書類の不備などをしっかりと管理できない可能性もあります。

今まで出していた書類に新しい項目が追加された、日本政策金融公庫の考え方が少し変わり重視している条件に変化が生まれた、といった知識は実務によって養われるものです。

こうしたポイントに欠ける税理士を利用するとトラブルとなる可能性もありますので、ぜひ注意してください。

4.まとめ

日本政策金融公庫の創業融資についてみてきました。

創業・起業というものは、自分だけでなく多くの人の人生を左右する可能性のある、非常に大きな決断です。

そのような大きな決断に際し、自分の力だけで何とかしようというのはトラブルの元になることが往々にしてあります。

お金や知識、経験、スキルといったものも含めて、様々な点で多くの人の力を借りたほうが、成功率は高まるでしょう。

ぜひ、日本政策金融公庫の創業融資も活用してみてください。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。