<この記事は約 7 分で読めます>

創業融資では制度を利用することで、金融機関から融資を受ける際の金利よりはるかに低い利率での資金調達が可能です。

今回はどのような制度があるのか、利用するためのコツについてお伝えします。

創業融資制度とは

国や地方自治体が、金融機関に代わって融資する制度を設けたものが創業融資制度です。

創業融資制度には、

- 国の機関である日本政策金融公庫による新創業融資制度

- 地方自治体が銀行などの金融機関及び信用保証協会と協力して行っている制度融資

の2種類があります。

銀行などの金融機関は、創業を始めたばかりの法人や個人に融資する可能性は低いです。

その理由としては、創業したばかりの事業者には決算書が存在しないため、金融機関は融資した額を利息とともに、期間中に回収できるかどうかの判断が出来ないからです。

さらに昨今、創業した会社が10年間存続している割合が1割にも満たないといったデータがあります。

そのような中で、金融機関は仮に創業者に融資したとしても、返済途中で会社が消滅することにより融資額が焦げ付く可能性が9割であると判断するからです。

創業融資制度の対象

ここでは融資対象について新創業融資制度と制度融資に分けて説明します。

新創業融資制度

創業融資制度を受けるには、以下の3つの審査基準をクリアする必要があります。

- 創業の要件

- 雇用創出等の要件

- 自己資金要件

詳細は日本政策金融公庫のサイトの「新創業融資制度の概要」-「ご利用いただける方」を参照してください。

制度融資

各自治体によって制度融資の利用条件は異なります。

共通して求められている内容としては以下のことが挙げられます。

- 地方自治体に対する納税義務を遂行しており滞納がないこと

- 事業を行う代表者を連帯保証人として据えること

- 創業する事業の内容において自治体から認可を受けていること

- 創業する事業の業種が、地方自治体の公的機関である信用保証協会が指定する保証の対象であること

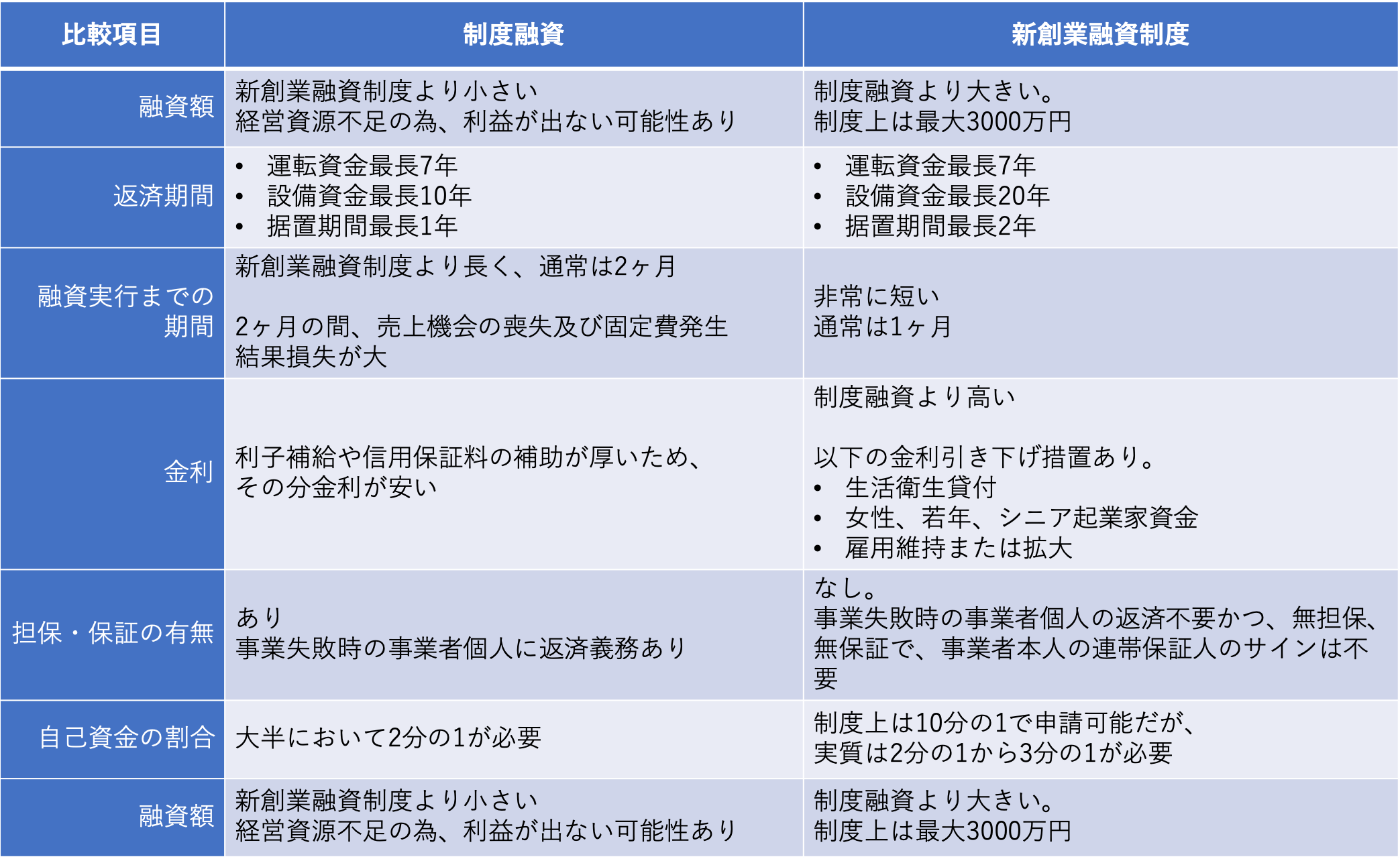

制度融資と新創業融資制度の違いとは

創業融資制度には、制度融資と新創業融資制度があります。

どちらも創業する法人や個人を対象とした融資制度でありますが、両者にはいろいろな違いがあります。

違いを見ていきましょう。

制度融資とは

制度融資とは、地方自治体による創業予定者や中小個人企業への公的融資です。

融資対象は自治体管轄下の住民あるいは事業所が置かれる会社です。

信用保証協会といった地方自治体の公的機関の保証を得ることで、基本的には代表者以外の連帯保証人が不要です。

金利も1%台であり、通常の金融機関から融資を受けるのと比較して大幅に安く設定されています。

制度融資には大きく分けて、

- 「都道府県」で実施する制度融資

- 「市区町村」で実施する制度融資

の2種類があります。

そして、そのそれぞれの中に複数の融資制度が設けられております。

融資は銀行などの金融機関を窓口として行われます。

しかし、融資の審査担当は窓口の金融機関ではなく、地方自治体の担当者によって執り行われます。

以下、関わる要件においては地方自治体によって異なるため、各自治体への確認が必要となります。

- 自己資金

- 調達できる融資限度額

- 返済期間や利率融資が及ぶ範囲

- 申請から融資に至るまでの期間

新創業融資制度とは

新創業融資制度とは、日本政策金融公庫による無担保・無保証人で利用できる制度です。

新たに事業を始める人、事業が開始して間もない人が利用できます。

金利は制度融資よりは高めに設定されていますが、それでも通常の金融機関から融資を受けるのと比較すると安いです。

自己資金は創業資金総額の10分の1以上が必要とされています。

融資限度額は3000万円(うち運転資金1500万円)です。

返済期間は設備資金は最長20年、運転資金は最長7年と比較的長めに設定されています。

制度融資と新創業融資制度の比較

制度融資は各自治体によって内容が異なりますが、目安とした内容で新創業融資制度と比較したものをご参考ください。

創業融資を受けるコツ

創業融資において審査に通るために充実させるべき内容としては、

- 自己資金

- 返済期間

- 運転資金や設備資金

です。

これらの洗い出しが正確に行われており、それらが確実に事業計画書に反映されていることが大切です。

創業に対する融資を行うということは、必ず返済可能であるという見込みが立っていることが前提となります。

創業融資では金融機関による通常の融資と比べて、決算書の代わりに事業計画書から返済可能である根拠を見出します。

しかしながら、最終的には融資した資金が金利とともに返済されることが求められるのです。

すなわち創業融資で審査に通るということは、事業計画書から、融資額が所定の返済期間に利息とともに完済できる見込みが、読み取られなければならないのです。

表面だけの事業計画書作成では、創業融資が焦げ付く可能性が出てきます。

それを避けるために、非公開の形で審査項目を設けています。

この審査項目を、申請者側で洗い出せなければ、審査に通ることはないといっても過言ではありません。

審査に通りやすくするためには、

- 創業融資に精通すること

- 過去において携わったクライアントの創業融資の調達実績を持っていること

- 審査担当者からも信頼を寄せられている専門家に相談すること

- 事前に全ての審査項目を洗い出し、それに対する明確な内容を用意すること

などを意識すべきでしょう。

まとめ

創業融資制度によって、決算書など実績を持たない創業間もない法人や個人が資金を調達することが可能です。

創業融資制度には日本政策金融公庫による新創業融資制度と、各地方自治体による制度融資があます。

それぞれに違いはあるものの、いずれも金融機関による融資では不可能な資金調達を受けることができます。

しかし審査は非常に厳しく、決算書に代わる事業計画書を審査基準にかなうレベルに仕上げることが要求されます。

自力ではなく創業融資制度に詳しい専門家のアドバイスの元で申請の準備を固めることが大切です。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。