<この記事は約 9 分で読めます>

みなさんは、会社を設立をすると節税ができることはご存じでしょうか?

会社員であれば給与から天引きされ自動的に納税されることがほとんどですが、個人で収益を上げている場合は自分で納税しなければなりません。

利益に応じて税率は上がるため、手元に残せるお金を増やしたいと思うのは当然です。そのためにも、しっかり節税の知識を学んでおきましょう。

この記事では、

- なぜ会社設立すると節税できるのか?

- 会社設立することによって出来る8つの節税方法

の2つについて解説していきます。

なぜ会社設立をすると節税できるのか?

税金は、会社が得た売上から経費を差し引いた金額に対して税率を適用し、金額が決まります。

会社では事業に関連する費用(賃貸料や光熱費等)を経費として計上できるため、その枠をうまく活用すれば税率を下げられます。

個人事業主でも経費を計上することはできますが、経費として認められる範囲は会社の方が広いため、収益が大きければ大きいほど節税効果は高くなると言えるでしょう。

会社設立することによって出来る8つの節税方法

会社設立によってできる主な節税方法は8種類です。

会社でできる節税と個人事業でできる節税は少し違いますが、ここからは主に会社での節税メリットを種類ごとに解説していきます。

1.消費税の納税免除を利用する

資本金が1000万円未満の会社は、1期目の消費税の納税義務が免除されます。

2期目も消費税の納税義務を免除するためには、資本金1000万円未満であることと、以下の3つのいずれかの条件に当てはまる場合に適用されます。

特定期間の課税売上高が1000万円以下の場合

特定期間(※)での課税売上高が1000万円以下の場合は、2期目も消費税の納税義務が免除されます。

(※)特定期間とは、法人の場合は判定を行う事業年度の前事業年の開始日から6か月間を指します。

個人事業主の場合は、1月1日から6月30日までが対象となります。

特定期間の給与支払額が1000万円以下の場合(合計金額)

給与や賞与を実際に支払った金額で計算し、合計で1000万円以下になる場合は、消費税の納税義務が免除されます。

上期の賞与を少なくし、その分を下期に回す方法も有効です。業務委託の場合は、給与ではなく外注費になるため、計算対象外になります。

会社設立の1期目が5か月以内の場合

会社設立の期間が短い場合は、特定期間の計算に収まらないため、消費税の納税義務が免除されます。1期目が短くなるため、実質の免除期間は1年5か月までになります。

2.税率の差(法人実効税率と所得税率)で個人事業主でいくか法人化するか判断する

税率は課税所得によって変わります。

法人の場合、法人実効税率(※)が最大30%程かかりますが、個人事業主の場合は最大が55%と大きくなります。

(※)法人実効税率とは、「法人税」「地方法人税」「住民税」「事業税」の合算です。

個人事業主の課税所得が330万円を超えると、所得税率が30%になり法人の最大税率とほとんど変わらなくなります。

個人事業主でさらに売り上げが伸びる場合は、法人として会社を設立した方が節税できる場合があります。事業の状況を見て、どちらが節税になるかを判断しましょう。

3.役員報酬として計上する

役員に支払う報酬は給与ではなく経費の扱いになります。

これにより、企業側は課税所得を役員報酬分減らすことができますが、報酬を受け取った役員側は給与として所得税が課税されます。

しかし、給与への課税の場合は給与所得控除が適用されるため、金額に応じて最大220万円を差し引いた金額を課税対象にすることができるのです。

従業員を雇う場合は、家族や親族に役員になって会社を手伝ってもらうと、給与を役員報酬にできるため節税になります。

4.様々なものを経費として計上する

法人の場合、お金を使う場合は全て経費として計上しますが、個人の場合は経費として計上できないことがあります。

しかし、個人事業主でも、普段支払っている費用を経費として計上できる場合があります。生活している住居を事務所と兼用すれば賃貸料を経費とすることができますし、インターネット回線や水道光熱費も経費として計上できます。

経費を増やすことで課税対象となる金額を低くすることができるので、経費にできるものがないか確認しましょう。

5.生命保険を利用する

役員に生命保険に加入してもらう方法です。

節税に利用できる生命保険を選ぶ場合は以下3つのことに注意しましょう。

1.掛け金が経費として認められる種類か

保険の種類によっては経費にできるものとできないものがあります。

税法改正によって適用となる保険も変わるため、常に最新の情報を収集しましょう。専門家に相談するのも良いです。

2.解約時に解約返戻金が返ってくるか

掛け捨ての保険でも経費対象になるものもありますが、解約時に解約返戻金がある方がお得であるのは言うまでもありません。

極力返還率の高いものを選ぶようにしましょう。解約返戻金は課税対象になるため注意しましょう。

3.税法改正によって適用外になるリスクがないか

どの保険も契約書には「税制改正により取り扱いが変わる場合があります」との記載があります。

税法改正によって適用外になるリスクがあるかの判断は難しいため、専門家に相談しましょう。どの保険でも、絶対に安全とは言えないので注意が必要です。

これらを全て加味すると、「ガン保険」や「長期平準保険」といった保険が当てはまります。

しかし、前述したとおり税法改正で変更になる場合もあるため、節税のために保険に加入する場合は、専門家に相談しましょう。

6.役員へ退職金を支給する

役員へ退職金を支給することでも節税ができます。

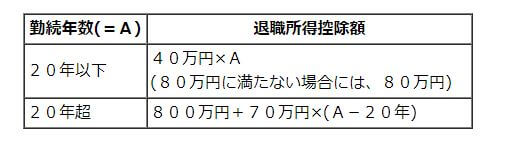

5年以上勤務した役員でないと対象にはなりませんが、給与所得とは違う「退職所得」として経費計上することが可能です。

退職所得では、退職金の支給金額から退職金所得控除を差し引くことができます。さらに、差し引かれた金額の半分に対してのみの課税となり、実際の課税金額はかなり少なくなります。

退職所得の計算式

収入金額(源泉徴収される前の金額-退職所得控除額)×1/2=退職所得の金額

勤続年数によって退職所得控除額は変わります。(以下の図表参照)

【出典】国税庁公式ホームページ

【出典】国税庁公式ホームページ

7.欠損金(赤字)で繰り越し控除する

事業で収益よりも経費が多い場合に、赤字分を次期以降に繰り越すことができます。

これにより、次期以降に利益が出た場合でも赤字分を差し引くことで、法人税として納める金額を少なくすることができます。

繰り越しをするためには「青色申告」をする必要がありますが、赤字は最大で9年間繰り越すことが可能です。

8.別会社を設立する

新たに別会社を設立することで、前述した消費税の納税免除をすることができます。

しかし、新設した会社の事業目的は既存の会社の事業目的と明確に区別されていない場合、「租税回避の可能性あり」と判断されるリスクがあります。

租税回避は法的には合法ですが、国税当局では租税公平主義の観点で、不当で容認できない租税の負担軽減として扱われることがあるため気をつけてください。

否認されてしまうと、消費税の納税免税がされず、別会社を設立した意味が無くなってしまいます。

取扱商品を分けたり、資産を管理する会社のような位置づけにする等の工夫が必要です。

まとめ

会社設立することでの節税できる理由と、8つの節税方法について解説しました。

税金は、情報を持っていれば持っているほど得をし、逆の場合は損をします。企業を長く継続していくためにも、抑えられる費用は押さえたい所です。

費用を抑えるためにも節税は有効ですので、大変ではありますがこの機会に検討してみてはいかがでしょうか。

ハートランド税理士法人では、こうした節税の相談も無料で対応しております。少しでも不安なことやわからないことがあれば、まずはお気軽にご相談ください。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。