<この記事は約 8 分で読めます>

起業を考えている方の中には、「元手なし(資金がない)」という方も多いでしょう。

起業はしたい、しかしお金がない。そのような場合、どのようなことを考えてどのように行動したらよいのでしょうか。

この記事では、「元手なし。でも起業したい」という方向けに、

- 起業後の生存率

- 失敗しないビジネスの4条件

- 起業資金を調達するためにやるべきこと

などの項目についてご紹介します。

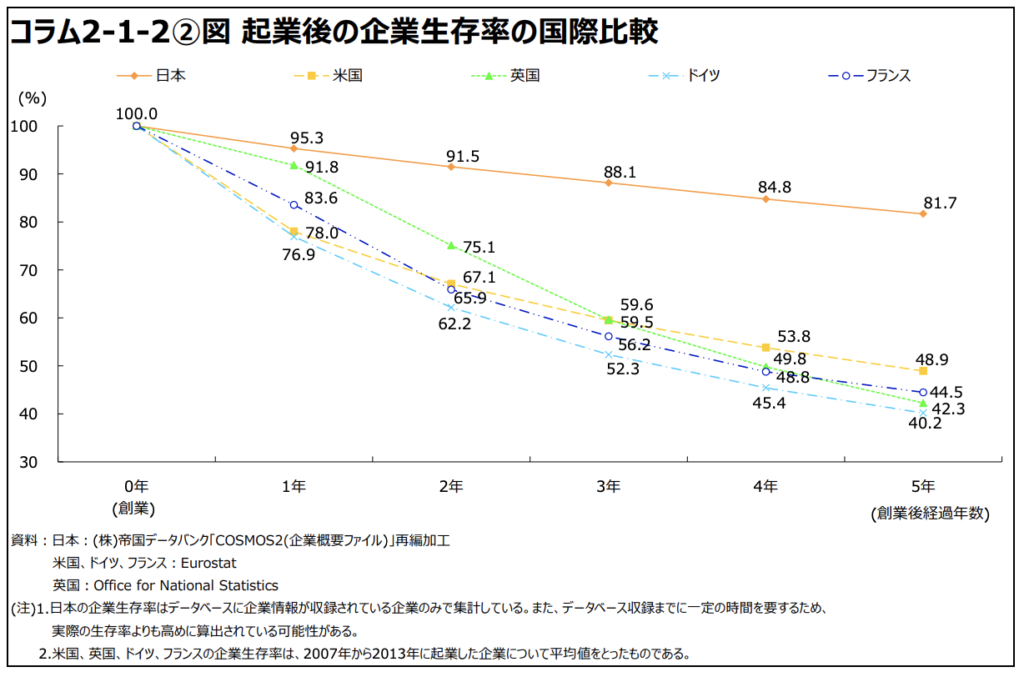

起業後の生存率は5年後で約80%

まずは、起業後の会社の生存率について少しご紹介しておきます。

実際に起業した後、どれくらいの会社が事業を継続できているのでしょう。

中小企業庁が発表している2017年版『中小企業白書』によれば、日本における起業1年後の生存率は95.3%、2年後は91.5%、5年後は81.7%となっており、5年後でも約80%以上の企業が事業を継続しています。

逆に、約20%の会社は事業を終えてしまうわけですが、その一番の原因は販売不振であり、事業から撤退する原因の約70%は販売不振という結果が出ています。

起業する際には、このような現実にも留意しておく必要があります。

失敗しないビジネス4つの条件

冒頭でご紹介したように、残念ながら起業したすべての会社がうまくいくわけではありません。

ここからは、失敗しないビジネスの条件をご紹介していきます。

条件1.粗利益率が高いビジネス

粗利益というのは、売上から原価を引いた金額のことです。

粗利益率(利益÷売上×100)が70%以上あるビジネスの場合はうまくいくと言われています。ただし、業種によっても大きく異なります。

条件2.少ない資本で始められるビジネス

ビジネスは、扱う金額が大きければ大きいほど運営が難しくなります。

少ない資本で始めたビジネスは、ビジネスをやめたところで金銭的なリスクがほとんどありません。そのため、初めて起業する方は小資本で始められるビジネスが向いているといえます。

条件3.在庫を持たないビジネス

せっかく小資本でビジネスを始めても、在庫を持つことでリスクが大きくなってしまいます。

在庫は売れるまで何の利益も生みません。

さらに、その在庫がいつになったら売り切れるのか、どうやったら売れるのかなど、ビジネスの経験が少ないと対処方法がわからず不安だけが募ることになります。

どうしても在庫を持つ必要がある場合は、少量になるようにしましょう。

条件4.定期的な収入を生み出せるビジネス(ストックビジネス)

継続型のコンサルティングといったように、お客さまから定期的な収入があるビジネス(ストックビジネス)も一般的にうまくいくといわれています。

逆に、売り切り型のビジネス(フロービジネス)は、将来の売上が見込めないことから常に大きな不安を抱えることになります。

その他:素晴らしいアイデアにはスポンサーがつく場合もある

起業する際のアイデアがとても素晴らしく、そのアイデアに共感してもらえる企業や人がいる場合には、スポンサーがつく可能性もあります。

起業資金を調達するためにやるべきこと

ここからは、起業資金を調達するためにはどのようにしたらよいのかについてご紹介します。

起業するために必要な資金には、『設備資金』と『運転資金』があります。

どの資金がどの程度必要なのか、起業する前にしっかりと考えておきましょう。

資金調達においては、起業までに残された時間によって、やるべきことが違ってきます。

- 起業までにまだ時間がある場合

- 起業までにあまり時間がない場合

の2つに分けてご紹介します。

起業までにまだ時間がある場合

起業するまでにまだ時間がある場合は、事前にいろいろと準備すべきことがあります。

1円でも多くお金を貯める

自己資金は1円でも多い方が融資を受けられる可能性が高まります。そのためには無駄遣いを減らし、少しでも多くお金を貯める必要があります。

一般的には、事業をスタートさせる際にしっかりと計画を立てている会社は、倒産する可能性が低いといわれています。「事前にしっかりと計画を立てたかどうか」の判断基準となるのが、自己資金の額です。

金融機関は、自己資金が多ければ多いほど「事前にしっかりと準備している」と判断するため、融資を受けやすくなります。

計画的にお金を貯める

自己資金はコツコツと計画的に貯めている方が、金融機関には好印象です。

日本政策金融公庫を例にご紹介しましょう。日本政策金融公庫で融資を受けるためには、半年間の通帳を見られます。計画的に資金を準備していることを知ってもらうためにも、まずは半年間コツコツとお金を貯めてください。

支援してもらう

自己資金を、ご家族や親戚などに支援してもらうというのもひとつの方法です。

ただし、支援してもらったお金は基本的に自己資金とはみなされないので、支援してもらったお金を生活費などに充て、自身のお金は貯めるようにしましょう。

起業までにあまり時間がない場合

まず知っておいていただきたいのが、自己資金がない場合は、金融機関から準備不足と判断されて融資審査は厳しくなるということです。

そのため起業までに時間の余裕が少ない場合、まだ時間が多く残されている場合と比較すると、やるべきことが違ってきます。

共同経営者の貯蓄を活用

もし、共同経営など一緒に起業する友人などがいる場合は、その人のお金を自己資金として提示することができます。

ただし、この場合には共同経営者の通帳も一緒に金融機関に提出することになります。

支援してもらう

金融機関から融資を受ける場合、ご家族や親族などから支援をしてもらったお金は、自己資金として見てもらうことができません。

しかし、余剰資金として見てもらうことはできます。

ご家族や親族から資金を支援してもらう場合は、銀行口座に振り込んでもらい、誰からいくら支援してもらったのかがわかるようにしておきましょう。

担保を設定する

起業する際に利用する融資制度には、無担保・無保証人といったものもあります。

しかし、あえて担保を設定することで融資を受けやすくすることもできます。土地や建物を保有しているのであれば、それを担保にすることも検討してみましょう。

【注意】一度審査に落ちた場合、その金融機関で融資が受けにくくなる

金融機関では、一度審査した情報は一定期間保存されます。

例えば日本政策金融公庫の場合、半年以上期間が経過していれば再度審査してもらうこともできますが、一度審査に落ちた場合は、融資を受けにくくなると考えておきましょう。

なお、「起業するには、創業計画書が必要」と思っている方も少なくありません。

しかし、結論からいえば、必ず事業計画書が必要というわけではないのです。創業計画書が必要なのは、基本的に金融機関などから融資を受ける場合とお考えください。

まとめ

起業後の生存率や失敗しにくいビジネス、起業資金を調達するためにすべきことについてご紹介してきました。せっかく起業するのですから、長く事業を継続させていきたいものです。

もし、会社設立や創業時の融資でお困りの場合は、会社設立の代行手数料は「0円」、創業融資の成功率は開業以来100%を維持している私たちハートランド税理士法人にご相談ください。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。