<この記事は約 8 分で読めます>

経営者の方や起業を考えている方、創業融資という制度はご存知でしょうか。

民間の金融機関に比べて審査期間が短く、迅速に事業を開始できる融資制度です。

また、創業融資には制度融資と新創業融資制度の2種類があり、それぞれ特徴があります。

今回は起業や新規事業の立ち上げにおすすめしたい創業融資である、制度融資と新創業融資についてご紹介していきます。

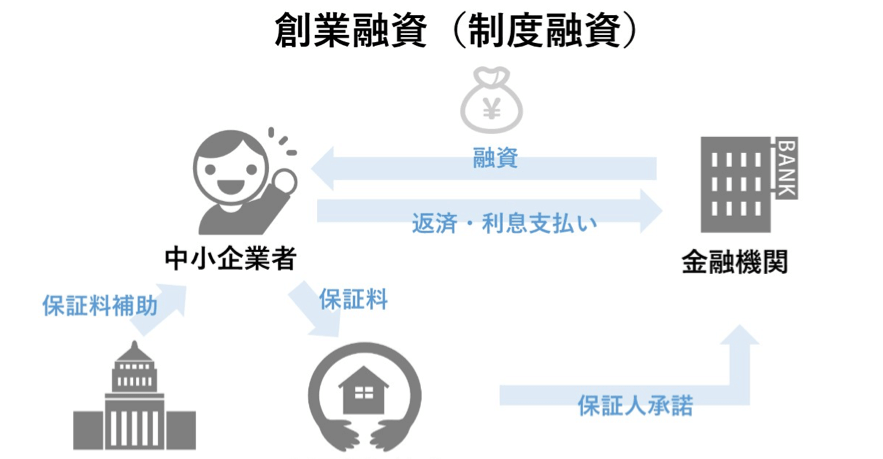

制度融資とは

制度融資とは、都道府県・市区町村と信用保証協会、金融機関の3つの期間が実施する公的融資制度です。

中小企業法が定める中小企業者が対象となり、中小企業者が信用保証協会に保証料を支払うことで、金融機関からの融資を受けられます。

また、都道府県・市区町村からは信用保証協会に支払う保証料補助が受けられます。

返済が滞ったとしても、信用保証協会が保証料を払ってくれるため、審査基準が低く、創業時でも融資が受けやすくなっています。

※融資メニューや条件、取扱金融機関は都道府県・市町区村毎に異なる場合がございます。

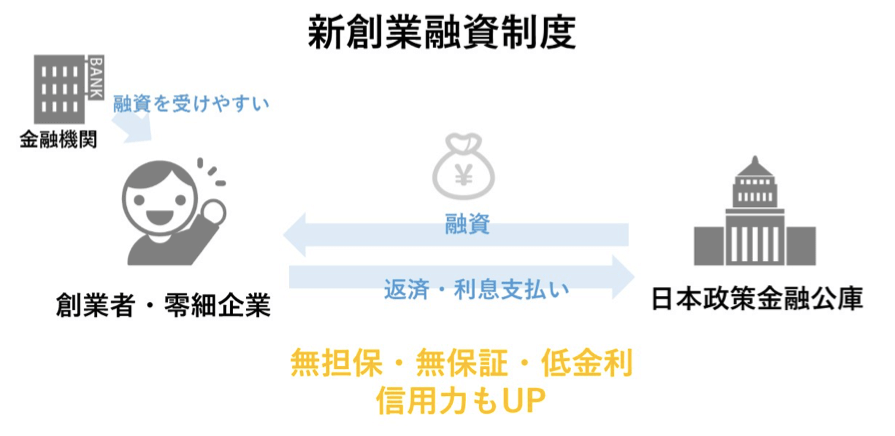

新創業融資制度とは

新創業融資制度とは、日本政策金融金庫(政府系金融機関)が国民生活事業の一環で行っている無担保・無保証人・低金利の公的融資制度です。

日本政策金融金庫は日本政府による100%出資の公的金融機関であり、零細企業や創業者への融資を積極的に行っています。

融資が受けやすく、審査通過後も信用力が増すため、民間の金融機関からの借り入れがしやすくなります。

そのため、起業を目指す創業者におすすめの制度です。

新創業融資制度を利用すれば、事業開始時または事業開始後に必要となる事業資金を最大3,000万円(うち運転資金1,500万円)まで借り入れることができます。

一方で「事業開始後税務申告を2期終えていない」などの創業要件や、雇用創出等の要件、自己資金要件を一定以上満たしている必要があります。

詳細は日本政策金融公庫のホームページをご確認ください。

【参考】日本政策金融公庫 新創業融資制度

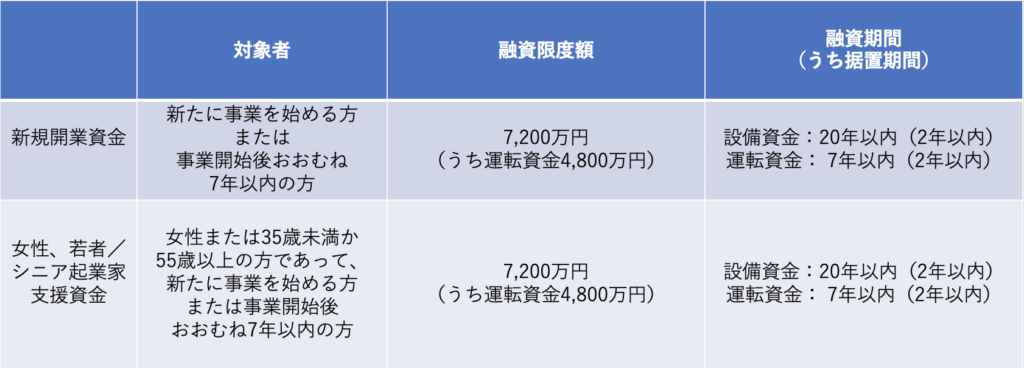

また、新創業融資制度では、起業家向けに『新規開業資金』と『女性、若者/シニア起業家支援資金』の2つの金融商品が用意されています。

それぞれ対象事業者や融資限度額、融資期間などの条件が異なります。

【参考】日本政策金融公庫 国民生活事業

制度融資と新創業融資制度を徹底比較!

公的融資制度である制度融資と新規創業融資には、メリット・デメリットがあります。

それぞれのメリット・デメリットを把握し、みなさんが目指す起業や新たな事業立ち上げに相応しい方を利用しましょう。

制度融資のメリット・デメリット

制度融資では、以下のメリット・デメリットが挙げられます。

【制度融資のメリット】

- 各種優遇措置(経営支援)が手厚い。

- 新創業融資制度と比べて、審査基準が低い。

- 新創業融資制度に比べて、実質金利が低くなる可能性が高い。

【制度融資のデメリット】

- 融資対象が中小企業法で定める中小企業者。

※創業者(起業家)や零細企業では融資が受けられない場合がある。

- 創業融資の場合は、融資上限金額が500~3,000万と低い可能性が高い。

- 手続きから融資まで時間が必要。(平均3ヶ月前後)

※3者連携(都道府県・市町区村、信用保証協会、金融機関)のため。

- 自治体毎に制度設計が異なり、複雑な場合がある。

新創業融資制度のメリット・デメリット

新創業融資制度では、以下のメリット・デメリットが挙げられます。

【新創業融資制度のメリット】

- 原則無担保、無保証(連帯保証人も含む)で最大3,000万まで融資が可能。

- 手続きから融資まで短期間。(平均1ヶ月前後)

- 少ない自己資金でも融資が可能。(自己資金割合1/10以上)

【新創業融資制度のデメリット】

- 審査基準が厳しい。

- 制度融資よりも実質金利が高くなる可能性がある。

制度融資と新創業融資制度の比較早見表

※制度融資、新創業融資制度ともに民間金融機関に比べて、低金利です。

そのため、起業や新たな事業を立ち上げる際は2つの公的融資制度の利用をおすすめします。

創業融資の審査基準とは

制度融資、新創業融資制度を利用するには、審査が必要となります。

そのため、迅速な融資を受けるには審査基準をしっかりと押えておくことが大切です。

創業融資の審査では、以下の基準を押えておきましょう。

- 自己資金の割合

- 起業や新規事業立ち上げに必要な経験・能力

- 返済能力の有無(可能性)

- 資金使途の明確化

自己資金の割合

制度融資、新創業融資制度を受けるには、いずれも自己資金割合が審査対象となります。

新創業融資制度では、融資金額の1/10以上の自己資金が必要となります。

制度融資では、融資を受ける都道府県・市長区村により異なる場合があります。

融資を受ける地域の制度融資に詳しい専門家からアドバイスを受けましょう。

また、預金通帳に記載されている過去1年間の自己資金の積み立て方も審査対象となるため、正しいルートでの自己資金の準備が求められます。

必要な経験・能力

起業する上では、過去の会社員での経験(経験期間も含む)も重要な審査対象となります。

そのため、異業界・異業種での起業の場合、厳しく審査され、審査を通過できないことも珍しくありません。

また、信用力においては過去の支払い(公共利用料金・税金の支払いなど)に遅延がないかなどの個人信用情報も確認されるため、最低過去1年間は支払い遅延がないようにしましょう。

返済能力の有無(可能性)

返済能力の有無は、提出した事業計画書を基に審査されます。

そのため、月々の返済額が利益(税引き後)を上回らない事業計画書を作成しましょう。

また、長期間の赤字運営を前提とした事業計画書も審査に不利になるため、注意が必要です。

資金使途の明確化

審査では、融資予定の資金使途を明確にしておくことが大切です。

見積書を前提とした借入金額の根拠を示すことが効果的です。

また、仕入れや先行投資が必要ない事業の場合、常識の範囲以内での融資金額を計算しておきましょう。

まとめ

創業融資には、制度融資と新創業融資制度があります。

いずれの制度も民間金融機関よりもメリットが大きいです。

制度融資と新創業融資制度それぞれのメリット・デメリットを理解し、自分に合った公的融資制度を利用しましょう。

また、審査基準を理解しておくことも大切です。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。