<この記事は約 12 分で読めます>

資金調達と専門家に聞くと国金(日本政策金融公庫)の融資を提案されます。

なぜこんなにも、国金が有利だといわれるのでしょうか。

疑問に思われる方も多いかと思います。

国金からの融資は、非常に申請がしやすいという特徴があります。

今回は国金の融資についてまとめてみました。

国金(日本政策金融公庫)の 融資とは

「国金」というワードは、事業主の方であれば耳にする機会が多いでしょう。

国民生活金融公庫の略称であり、現在の「日本政策金融公庫」のことです。

国金は、事業融資をメインとして取り扱っている政府系の金融機関です。

そのため、事業者に対して、民間金融機関と比較して有利な条件で融資申請を行いやすいのです。

なぜ注目されているか

民間金融機関と国金の違いは、融資に関する条件です。

そもそも民間金融機関は、実績のない企業に対する融資をしません。

国金は政府系金融機関として経済の活性化も考えているため、実績のない新規事業やシニア・女性に対しての融資のメニューがあります。

そのため、実績のない創業間もない企業でも、融資を得られる可能性が非常に高いのです。

また、民間金融機関は最初に融資をする際に保証協会の保証認定を求めます。

しかし国金の場合は、保証認定は必要なく、審査は国金のみとなります。

そのため、保証料は必要ありませんが、利率は民間金融機関よりトータルで高い傾向にあります。

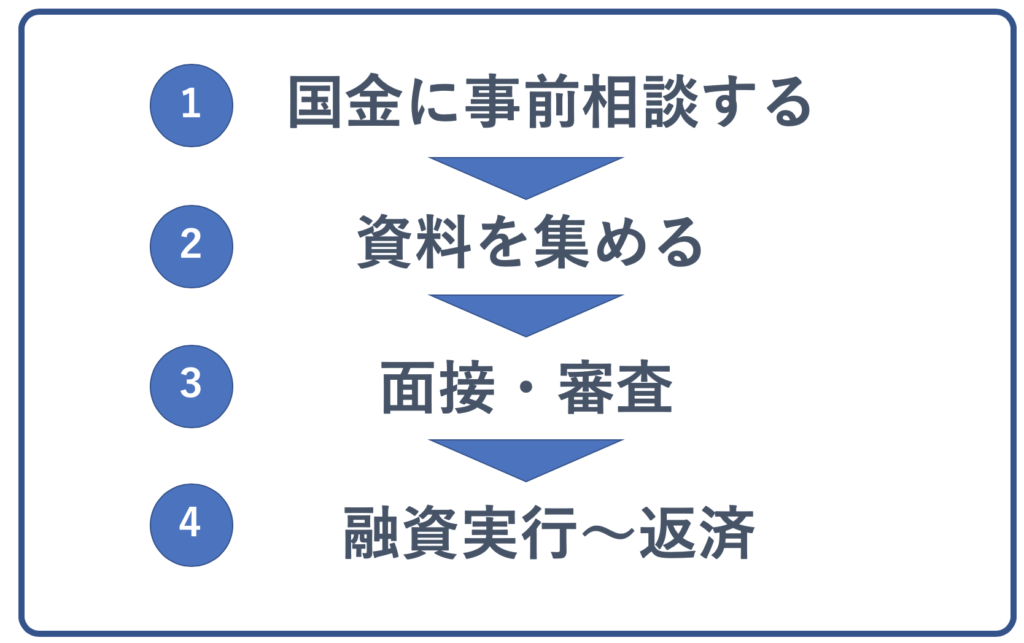

国金 融資の条件・流れをまとめてみた

1)国金に事前相談する

国金にいきなり融資を依頼する前に、まずは事前相談することをお勧めします。

担当者から融資の方法や制度などを丁寧に教えてもえます。

この相談は審査ではないため、もし内容を聞いたときに自身の会社では申請は難しいと感じても、申請時に不利になることはありません。

2)資料を集める

法人と個人の申請によって内容が変わります。

また、下記以外に、事業会社もしくは個人の状況によって別途申請書類が必要になるため、詳しくは国金(日本政策金融公庫)か専門家にお問い合わせください。

〇日本政策金融公庫のHPからダウンロードできるもの

借入申込書/創業計画書

〇個人で用意が必要な書類

設備投資と開業費用に関する見積もり書・請求書

法人名義の預金通帳/個人名義の預金通帳

前職の源泉徴収票若しくは直近の確定申告書と所得税の領収書

在籍確認と収入額を確認されます。法人で申し込む場合で、個人事業主としての実績がある場合は直近二期分の確定申告書

〇本人確認書類

法人登記簿謄本/顔写真付きの身分証明書(運転免許証やパスポート等)

3)面接

申請書類をもとに、借入金の使い道や事業計画をヒアリングされます。

また場合によっては、事業所(店舗や工場等)に訪問されます。

申請書類と面接で融資の可否が決まるため、面接での応答に自信がない場合は多方面からアドバイスをもらうようにしましょう。

4)融資実行から返済

面接・審査が通れば、審査完了の通知後に指定の口座の融資金の振り込みが行われます。

返済は月賦払いですが、事業が厳しくなった場合は返済の方法を変えることも可能です。

申請期間はトータル1か月から1か月半です。

なので「急を要する融資」を国金に頼るのは時間がかかり向いていない場合もあります。

また融資見送りの場合は事業の進捗が変わるため、融資見送りの場合はどのように対処するかを検討しておく必要があります。

特に、新規で多額の融資を申請する場合は通りにくいため、自信のない場合は少額で申請し、返済実績を残してから追加融資をお願いするといいでしょう。

国金融資の制度の多種多様さ、融資制度の対象者とは

では、国金融資はどの程度の期間で融資を実行してもらうことが可能なのでしょうか。

また金利や融資額はどの程度あるのでしょうか。

国金融資の制度は、多種多様なため代表的なものを見ていきましょう。

国金には大きく3つの部署があります。

- 国民生活事業

- 中小企業事業

- 農林水産事業

の3つです。

事業会社の方にあてはまるのは、①国民生活事業と②中小企業事業ではないでしょうか。

その中でも資金調達でみなさんに当てはまりそうなものを抜粋しました。

国民生活事業のうちの

- 普通貸付

- 新企業育成貸付

- 企業活力強化貸付

が合うと考えています。

1)普通貸付

対象者:事業主

借入金額:4,800万円 /特定設備資金: 7,200万円

2)新企業育成貸付

〇新規開業資金

対象者:新たに事業を始める方または事業開始後おおむね7年以内の方

借入金額:7,200万円(うち運転資金4,800万円)

〇女性、若者/シニア起業家支援資金

対象者:女性または35歳未満か55歳以上の方であって、新たに事業を始める方または事業開始後おおむね7年以内の方

借入金額:7,200万円(うち運転資金4,800万円)

〇再挑戦支援資金

対象者:廃業歴等のある方など一定の要件に該当する方で、新たに事業を始める方または事業開始後おおむね7年以内の方

借入金額:7,200万円(うち運転資金4,800万円)

〇新事業活動促進資金

対象者:経営多角化、事業転換などにより、第二創業などを図る方

借入金額:7,200万円(うち運転資金4,800万円)

〇中小企業経営力強化資金

対象者:新事業分野の開拓のために事業計画を策定し、外部専門家(認定経営革新等支援機関)の指導や助言を受けている方

借入金額:7,200万円(うち運転資金4,800万円)

3)企業活力強化貸付

「企業活力強化資金」「IT資金」「海外展開・事業再編資金」「地域活性化・雇用促進資金」「ソーシャルビジネス支援資金」「事業承継・集約・活性化支援資金」等、事業内容に合わせた申請も可能です。

他にも様々な制度があります。ぜひ一度、日本政策金融公庫の融資制度をご覧ください。皆さんが思う以上に申請の対象が幅広く設定されています。

国金の融資審査に落ちる理由とは

では、このような制度が充実し、新規事業に優しい国金ですが、どのような場合に融資審査落ちになるのでしょうか。

過去の経験からご紹介します。

1)自己資金不足

「自己資金ゼロでもOK」といった起業の記事を目にしますが、融資となると別です。

自己資金は一般的に10%できれば30%くらいは用意する必要があります。

1,000万円の融資申請をするなら150万円程度の自己資金を用意すべきです。

事業主個人の通帳を提出させるのは、自己資金を見ているのです。自己資金といっても親・親族からの借入は自己資金とみなされません。

そのため、どのくらい自身で貯蓄をしたのかを見られます。

自己資金の金額によって融資額も変動する場合が多々あります。

2)融資希望額の妥当性がない

例えば、500万円の自己資金があるから1,500万円を申請しよう!と思う方もいるかと思います。

申請できる金額まで申請したほうが得であると考えるかもしれませんが、融資側は回収可能かどうかを重視しています。

融資希望金額を過剰に申請していたり、同業者に比べて多く申請していると、融資金額が妥当ではないのではないかと考えられてしまいます。

申請時には必要な分だけ申請するようにしましょう。

3)事業計画書・返済計画の妥当性がない

事業計画書と実際の売上の整合性が取れ無い場合があります。

事業拡大を目指さないと返済もできません。

しかしながら、根拠のない数字、また説明できないプロセスであれば、返済に足りる売上がでないのではないかと疑われても仕方ありません。

そのため整合性はとても大事です。

4)面談の対応が悪い

面談時の対応を担当者は見ています。

この経営者は本当に返済する意欲があるか、もしくは事業を成功させようとする意欲はあるかがとても重要です。

事業計画書や返済計画の妥当性にも言えることですが、資金をいかに効果的に使い、売上に反映できるかは重要になります。

5)年金の未払い

国民年金や国民健康保険は書類を出す必要はなく、未払いの場合でも影響はしません。

しかしながら、調べたらわかることでもあるため、可能であれば支払っておいた方がベストでしょう。

また税金の未納よりも、ローンの滞納の方が影響があります。

6)これから行う事業の経験がない

新規事業をするにあたって、実績がないのは当たり前ではないのかという声を耳にします。

その通りですが、実績がない分どうしてその事業がうまくいくのかの裏付けが必要です。それが自身やコアメンバーの経験になります。

例えば、前職で近い職種・業種であったとか、一緒に起業するメンバーの中にその専門家がいるなどです。

コアコンピタンスがあることを説明できるとよりよいでしょう。

なぜ、融資の際に専門家を利用するのか

専門家を利用することに3つの利点があります。

1)経営者自身の時間が取れる

事業に集中したいのに、資料集めや事業計画書など慣れない手続きは必要以上に時間をとられてしまいます。

融資を獲得しないといけないのはわかりますが、売上を重視しないといけない創業期場面では、専門家に細々としたことを依頼する方がいいと思う経営者が多いです。

2)融資額の見通しができる

実際、自社の事業内容であればどのくらい融資が得れるのかは、経営者個人で申請すると、経験がないため見通しが甘い場合があります。

1,000万円ほど融資が受けれるだろうと考えて、事業の予定を立てていたら500万円しか融資が通らなかったということは多々あります。

専門家に相談すると、専門家に同じような規模の会社・業種の融資申請の経験がおそらくあるので、このくらいであれば融資が通る可能性があるというアドバイスを得られます。

3)融資の可能性が増す

専門家に依頼せずとも融資を得ることは可能です。

ですが、的確なアドバイスと財務の見直しなどを行うことで、本来融資が通らなかったり、得れる融資額が少額になる可能性の事業会社が融資を得れる可能性が増す場合があります。

融資の審査落ちをしてしまうと、日本政策金融公庫にデータが残ってしまいます。それを避けるためにも専門家のアドバイスを入れることをお勧めしています。

まとめ

いかがでしたでしょうか。国金(日本政策金融公庫)にはたくさんの融資制度があります。

融資を得れる可能性が広がる分、どの分野に申請を出すかは戦略的に考える必要があります。

審査に落ちてしまうと審査落ちの履歴が残ってしまうからです。

自身のビジネスモデルがどれに該当するかは、国金の相談窓口に問い合わせを行うか、資金調達を依頼している専門家に聞いてみるとよいでしょう。

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。社労士法人併設の総合型税理士法人として、2024年には顧問先数1,200件を突破。法人の税務顧問を中心に、国税局の複雑な税務調査への対応や経営へのコンサルティング等、顧問先のトータルサポートに尽力中。