<この記事は約 8 分で読めます>

国が副業を認めたことを追い風に、近年では副業OKの会社が増えてきました。

しかし、中には副業禁止と明記している会社もあり「副業がバレてしまうのが不安」「副業をバレずにやる方法はないのか」と考えている方もいるのではないでしょうか。

そこでこの記事では、

- 【結論】副業を完璧に隠す方法はない

- 副業がバレる3つのパターン

- 副業がバレた場合のリスク

について解説します。

副業がバレることへの疑問を解消できるので、気になる方はご一読ください。

目次

【結論】副業を完璧に隠す方法はない

結論からいうと、副業を完全に隠す方法はありません。

詳しくは後述しますが、住民税や社会保険の変更などでバレてしまうからです。

例えば、住民税に関しては徴収方法を「自分で納付」に選択することで、会社にバレるのを防げるかもしれません。しかし、自治体によっては自分で納付できないことがありますし、わざわざ確定申告をすることで会社側から不審に思われることもあるでしょう。

なお、確定申告をしないのは脱税であり違法行為のため、「バレるのが嫌だから確定申告はしない」という選択肢はありえません。

副業がバレる4つのパターン

ここからは、副業がバレてしまう主な4つのケースについて解説していきます。

住民税

毎年会社に届く住民税の納付書によって副業がバレてしまいます。

住民税は、前年の所得によって金額が決まります。基本的に給与は大幅に変わることはないので、住民税が上がっていると「副業で収入を得ている?」という疑いを持たれてしまうのです。

住民税の徴収方法を「普通徴収(=自分で納付)」にすれば自宅に納付書が届くのでバレるのを防げますが、自治体によっては対応していない可能性があるため、完璧に防げる方法とはいえません。

例えば、東京都では2016年(平成29年度)からはすべての事業主に対し、原則として住民税の特別徴収(=会社や雇用主が納付)を徹底するよう声明を出しています。

また、企業によっては、そもそも普通徴収による手続きをすら認めてもらえない恐れもあるでしょう。

【参考】平成29年度から 特別徴収を徹底します! – 東京都主税局

社会保険

珍しいケースではありますが、副業の所得が企業から雇用されて受け取る「給与所得」の場合、社会保険料から副業がバレることがあります。

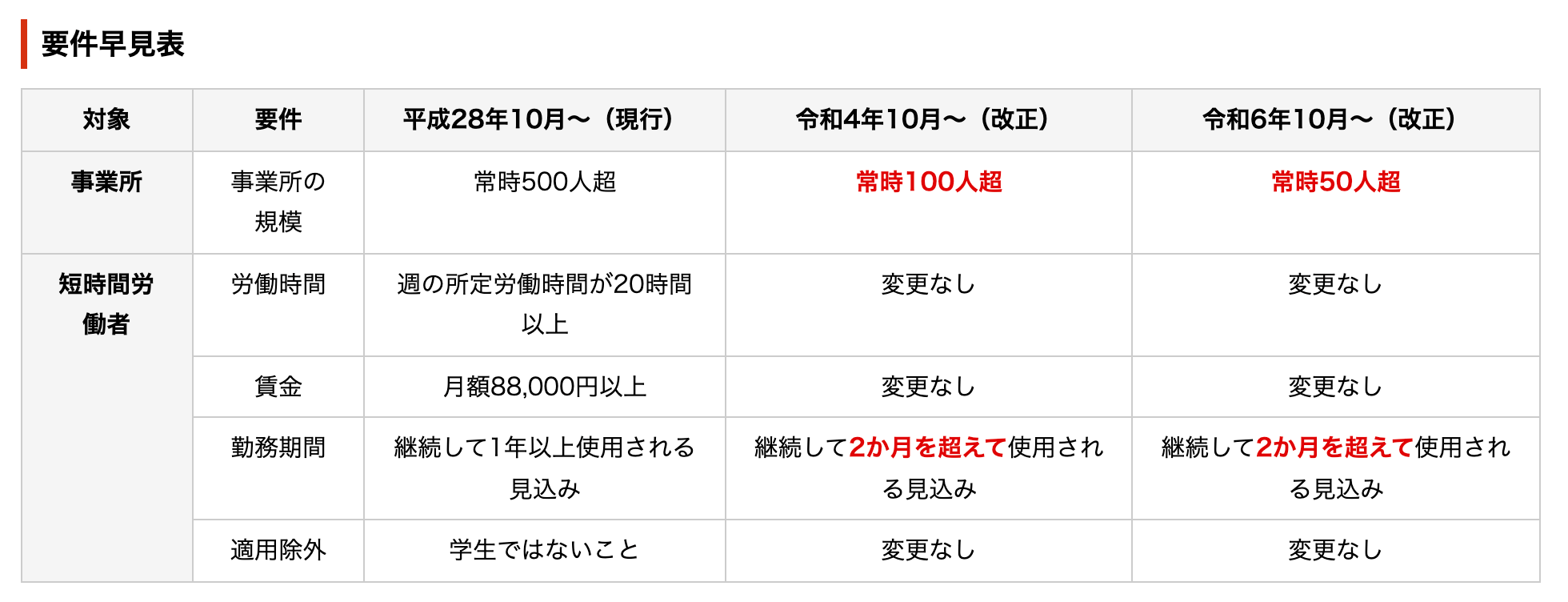

社会保険は、副業のパートやアルバイトであっても、正社員の4分の3以上勤務していたり、下記の要件を満たしていたりする場合は加入しないといけません。

副業先でも社会保険加入の要件を満たしている場合は「被保険者所属選択届・二以上事業所勤務届」を提出し、本業と副業、すべての給与所得を合わせた金額を元に社会保険料を算出してもらう必要があります。

その後、年金事務所から本業と副業、それぞれの会社に社会保険料の額が通知されるため、副業がバレてしまうのです。

人的要因

人的要因とは、社内のメンバーに直接・またはSNSのようなネットを通してバレてしまうことをいいます。

株式会社ビズヒッツが副業経験者294人を対象に行ったアンケート調査によると、副業がバレてしまった原因の上位3つは以下の通りです。

- 1位:副業しているところを見られた:109人

- 2位:PC・スマホを見られた:35人

- 3位:ついしゃべってしまった(お酒の席含む):28人

【参考】PRTIMES「【副業がバレた理由ランキング】男女294人アンケート調査」

注意していても思わぬ形でバレてしまうことがあるため、隠し通すことは難しいといえます。

副業がバレた場合のリスク

まず前提として、日本の法律は副業を許可しています。

会社が副業を禁止していたとしても、それは「就業規則」の範囲であり、法律の方が効力は上です。

厚生労働省による「副業・兼業の促進に関するガイドライン」でも、以下のように記載されています。

副業・兼業を禁止、一律許可制にしている企業は、副業・兼業が自社での業務に 支障をもたらすものかどうかを今一度精査したうえで、そのような事情がなけれ ば、労働時間以外の時間については、労働者の希望に応じて、原則、副業・兼業 を認める方向で検討することが求められる。 実際に副業・兼業を進めるに当たっては、労働者と企業の双方が納得感を持っ て進めることができるよう、企業と労働者との間で十分にコミュニケーションを とることが重要である。なお、副業・兼業に係る相談、自己申告等を行ったこと により不利益な取扱いをすることはできない。

また、2018年に「モデル就業規則」から、副業禁止の規定が削除されました。そのため、今後は会社が副業を制限していても、本業への支障や企業秘密の漏洩がなければ、処分が無効になる可能性があります。

ただ、公務員の場合は副業は禁止で、上記の内容も当てはまらないので注意しましょう。

では、副業がバレてしまうとどのようなリスクがあるのでしょうか?主な2つのリスクについて、詳しく解説します。

社内規定に基づく処罰のリスク

副業禁止の社内規定に違反したということで、始末書を書いたり、場合によっては給与の減額や解雇に至ることがあります。

特に解雇の場合、転職時の前歴調査等で悪影響を及ぼす可能性が高くなるでしょう。

損害賠償のリスク

損害賠償に至るのは「競合避止義務」や「秘密保持」など、本業と競合する副業の場合です。

- 競合避止義務(きょうごうひしぎむ):競合企業への転職、競合企業の設立をしてはいけないというもの

- 秘密保持:自社の秘密情報を他社に漏らさない契約

たとえばキャリアカウンセラーのような仕事を、本業の知識・ノウハウを活かして行ったとします。

この場合、副業が本業と競合する恐れがありますし、会社の知識やノウハウといった社内情報が外部に漏れてしまう恐れもあります。

副業を行う場合、上記に違反しない範囲の仕事を選ぶのがいいでしょう。

大阪で副業の確定申告、副業の会社設立ならハートランド税理士法人へお任せください

副業収入が大きくなると確定申告が必要になりますし、中には会社を設立して副業を行う方もいるでしょう。

正社員として働いていた時には不要だった手続きが求められるため、分からないことも多いかと思います。

大阪で副業の確定申告・会社設立を行う場合は「ハートランド税理士法人」にお任せください。

- 業績にあった節税対策の提案

- 最短即日で会社設立をサポート

など、お客様の副業を徹底サポートさせていただきますので、お気軽にご相談ください。

【関連】会社員が副業の会社設立(法人化)を検討する目安は?メリット・デメリットも解説

【関連】会社員でも確定申告が必要な人とは?確定申告しないと損をする人もあわせて解説

【関連】個人事業主として開業するメリット・デメリット、開業の手順について

監修:大久保 明信(おおくぼ あきのぶ)

・ハートランド税理士法人 代表社員(近畿税理士会所属、税理士番号:127217)

・ハートランドグループ代表取締役社長

1986年生まれ高知県出身。大阪市内の超富裕層向け税理士事務所で経験を積み、2015年に28歳(当時関西最年少)でハートランド会計事務所(現:ハートランド税理士法人)を開業。資金調達の支援金額は平均月間2億円超え、特に創業融資のサポートは開業以来「審査通過率100%」を継続中。弁護士、司法書士とも密に連携する、社労士法人併設の総合型税理士法人として、2022年には顧問先数800件を突破。税務面に留まらず、経営へのコンサルタント等、顧問先のトータルサポートに尽力中。